Реферат: Становлення сучасної системи ризик-менеджменту в кредитних установах

1. Щоденна оцінка позиції щодо ліквідності.

2. Визначення грошових потоків від підрозділів усередині банку.

3. Контроль за дотриманням лімітів.

4. Контроль за дотриманням нормативу обов'язкового резервування.

5. Контроль за фінансуванням банку (операції МБК, FOREX).

6. Контроль за дилінговими операціями та їх прибутковістю.

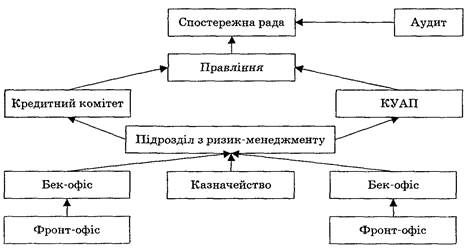

Фронт-офіс оформляє первинні документи та передає їх бек-офісу. Бек-офіс аналізує документи, контролює їх умови, здійснює облік. Він несе відповідальність за оперативне управління ризиками, пов'язаними з їх діяльністю, відповідно до встановлених лімітів, а також за результати (як позитивні, так і негативні) від прийняття цих ризиків. Основні завдання фронт-офісу:

1. Взаємодія з клієнтами, контрагентами, партнерами.

2. Оформлення первинних документів, які відображають умови домовленостей з клієнтами, контрагентами.

Основні завдання бек-офісу:

1. Обробка та внесення в облікові регістри первинних документів.

2. Контроль за дотриманням встановлених обмежень і вимог.

3. Визначення суми резервів на покриття потенційних втрат за активними операціями.

Механізм становлення системи ризик-менеджменту передбачає 3 етапи: Перший етап — підготовчий: формалізація системи бізнес-процесів банку; опис процедури контролю та прийняття рішень; складання карт ризиків за підрозділами (напрямками) і в цілому для банку; розробка методики оцінки та прогнозування ризиків. На цьому етапі також зважується питання, яка структура ризик-менеджменту буде використовуватися, — централізована чи децентралізована.

Централізована система мас низку таких переваг. По-перше, вона дозволяє ризик-менеджерам контролювати правильність самого процесу обчислювання. Особливої ваги ця обставини набуває в тому випадку, якщо оцінки ризику використовуються при визначенні сум винагороди для окремих трейдерів і підрозділів у цілому. По-друге, централізована структура включає єдину базу первинних даних на позиціями, що полегшує перехід до більш складних методів розрахунку ризиків. По-третє, централізовані системи більш гнучкі й адаптивні до можливих змін в інформаційних потребах і можуть використовуватися не тільки для управління ризиками, але й з іншою метою.

Децентралізований підхід також має свої переваги. По-перше, він не потребує дублювання інформації щодо ринкових позицій в централізованій базі даних. Відповідно не виникає труднощів зі створенням нових продуктів на рівні окремих підрозділів. По-друге, децентралізована структура є єдино можливою на макрорівні при оцінці сукупного ринкового ризику банківської системи Національним банком України, який узагальнює оцінки окремих банків для розрахунку єдиного показника ризику.

Другий етап — процедурний: розробка процедур встановлення лімітів, концепції мінімізації банківських ризиків, процедур перегляду основних параметрів лімітної політики банку, концепції і процедур страхування, підходів до схем хеджування.

Третій етап — інтеграційний: аналіз вимог до кількості та якості інформації, що надходить в автоматизовану систему управління, опис можливостей наявної корпоративної системи з погляду її використання для управління ризиками; розробка рекомендацій з упровадження системи ризик-менеджменту в корпоративну інформаційну систему; розробка поетапного плану впровадження.

На цьому етапі також розглядається періодичність надання внутрішньобанківської звітності по системі ризик-менеджменту.

Існує три основних інструменти управління банківськими ризиками, а саме:

1) виключення ризику;

2) передача ризику;

3) зменшення ризику (рис. 2).

Рис. 2. Інструменти управління банківськими ризиками

Відомо, що приймати фінансові ризиковані рішення має сенс тільки в тому випадку, коли очікується одержання значного позитивного результату від проведення ризикованої операції. Не слід приймати ризик тоді, коли, навіть за сприятливих умов проведення операція не принесе ніякого прибутку.

У цьому випадку необхідно розглядати перший інструмент управління — виключення ризику. При цьому варто мати на увазі, що кредитна установа, яка завжди відмовляється від ризикованих операцій, втрачає можливість додаткового зростання прибутку, який можуть одержати його конкуренти в умовах сприятливого розвитку ринкової кон'юнктури.

Говорячи про страхування як один з елементів передачі ризику, необхідно відзначити, що, по-перше, не всі банківські ризики підлягають страхуванню, а по-друге, чим більший обсяг ризику переводиться на страхову компанію, тим вищі витрати на оплату відповідного страхового полісу. Тому одна з основних проблем управління банківськими ризиками полягає в тому, щоб визначити, які ризики має сенс зберігати в себе, здійснюючи додаткові витрати на їх зменшення, а які перевести на страховика, роблячи додаткові витрати на оплату полісу.

Другим інструментом передачі ризику є хеджування. Під хеджуванням розуміють використання ф'ючерсів та опціонів.