Реферат: Становлення сучасної системи ризик-менеджменту в кредитних установах

Наступний метод — диверсифікацію — відносять до інструментів зменшення банківських ризиків. Приклади диверсифікації: збільшення числа видів цінних паперів в інвестиційному портфелі; реалізація різних бізнес-проектів тощо.

Зменшити ризик також можна за допомогою пошуку додаткової фінансової інформації. Адже дуже часто управлінське рішення приймається в умовах, коли результати не визначені й інформація обмежена. Тому, чим повніша інформація, тим більше передумов зробити кращий прогноз і зменшити ризик.

Найважливішою умовою зменшення величини ризику є своєчасна ідентифікація всіх його факторів, їх облік і, за можливості, нейтралізація. Перший етап при захисті від факторів ризику — їх виявлення. Наприклад, для операцій з цінними паперами факторами ризику є: рейтинг цінних паперів, ринкові котирування тощо. Другий етап — визначення впливу цих факторів ризику на результати розглянутого рішення. Після оцінки настає етап ухвалення рішення щодо нейтралізації чи зменшення факторів ризику.

Встановлення лімітів обмежує величину відкритої ризикованої позиції. Ліміти можуть встановлювати на відкриті валютні позиції, на розміри портфелів цінних паперів, на товарні позиції тощо.

Формування резерву — останній інструмент зменшення банківських ризиків. Основною проблемою при створенні резерву є оцінка потенційних наслідків ризиків. Для цього ризик-менеджер повинен знати та вміти використовувати сучасні методи кількісної оцінки ризиків.

Розглянемо основні принципи системи оцінки, а саме: однотипність, непропорційність, транзитивність та аддитивність.

1. Однотипність ризиків означає, що для будь-якого учасника діяльності уявлення про ризик збігаються.

2. Непропорційність — зростання ризику не прямо пропорційно збільшенню інтенсивності діяльності.

3. Транзитивність. її сутність полягає в тому, що якщо перша ситуація менше ризикова, ніж друга, а друга менше, ніж третя, то це означає, що перша ситуація менш ризикована, ніж третя.

4. Аддитивність — якщо ризик першого виду діяльності дорівнює R(І), а другого R(2), і обидва види діяльності відбуваються одночасно, то загальний ризик дорівнює сумі цих ризиків: R = R(l) + R(2).

Розглянемо безпосередньо методи кількісної оцінки фінансових ризиків.

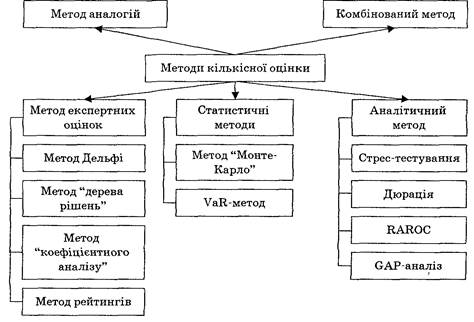

У світовій практиці найбільше поширення одержали такі методи аналізу ризиків: статистичний; експертних оцінок; аналітичний; оцінки доцільності витрат; метод аналогій; комбінований метод (рис. 3).

Рис. 3. Методи кількісної оцінки

1. Статистичні методи базуються на аналізі статистики втрат і прибутків з метою визначення ймовірності події та встановлення величини ризику. Ґрунтуються на теорії ймовірності розподілу випадкових величин.

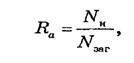

Частота виникнення деякого рівня втрат визначається за формулою:

де Ra — частота виникнення деякого рівня втрат; Nh — число випадків настання конкретного рівня втрат; Nзаr — загальне число у вибірці, що включає і позитивні результати.

Як показує практика, одним з найефективніших статистичних методів є метод "Монте-Карло". Заснований він на моделюванні випадкових процесів із заданими характеристиками. Метод дає змогу аналізувати й оцінювати різні "сценарії" реалізації проекту і враховувати різні фактори в межах одного підходу. Різні типи проектів мають різну вразливість щодо ризиків, що з'ясовується при моделюванні. Недоліком цього методу є те, що в ньому для оцінок використовуються вірогідні характеристики, що не дуже зручно в практичному застосуванні.

2. Метод експертних оцінок схожий зі статистичним. Різниця полягає в тому, що розглянутий метод акцентує увагу на вивченні оцінок, зроблених різними фахівцями (внутрішніми чи зовнішніми експертами). Експертну оцінку молена отримати як після проведення спеціальних досліджень, так і при використанні накопиченого досвіду провідних спеціалістів.

Різновидом експертного методу є метод Дельфи. Він характеризується анонімністю і керованим зворотнім зв'язком. Анонімність досягається шляхом фізичного поділу експертів, що не дає їм можливість обговорювати відповіді на поставлені питання. Після обробки результату через керований зворотній зв'язок узагальнений результат повідомляється коленому експерту. Це дає змогу ознайомитися з оцінками інших провідних спеціалістів, не зазнаючи тиску через знання того, хто конкретно дав ту чи іншу оцінку. Після цього можна повторити опитування експертів.

Наступний вид експертного методу — це метод "дерева рішень". Цей метод передбачає графічну побудову варіантів рішень, що можуть бути прийняті. Випливаючи уздовж побудованих гілок та використовуючи спеціальні методики розрахунку імовірності, менеджери оцінюють кожен шлях і потім вибирають менш ризикований.

Для кількісного визначення кредитного ризику використовується метод "коефіцієнтного аналізу" і метод рейтингів. Метод "коефіцієнтного аналізу" полягає в експертному аналізі та зіставленні економічних коефіцієнтів, які характеризують кредитоспроможність і фінансовий стан контрагента, із середніми показниками відповідної групи банків за визначений часовий період. Відповідно до методу рейтингів, кожен банк за певною методикою розраховує рейтинг і робить висновок про кредитоспроможність та фінансовий стан контрагента.

Одним з головних недоліків усіх перерахованих вище експертних методів є суб'єктивний характер оцінок.

3. Аналітичний метод базується на теорії ігор і містить такі етапи:

1) вибір ключового показника (наприклад, внутрішня норма прибутковості);

2) визначення факторів, що впливають на ключовий показник (рівень інфляції, стан економіки тощо.);

3) розрахунок значень ключового показника при зміні параметрів ринку.

Для аналізу процентного, ринкового та валютного ризиків у банківській діяльності використовують метод стрес-тестування. Цей метод дозволяє проаналізувати н динаміці зміни важливих кількісних показників ризику. Стрес-тестування призначено для віртуальної оцінки ступеня зміни основних показникиів ризику у випадках значних змін параметрів ринку.