Реферат: Страхование 6

1. Проанализируйте, сравните, отразите сходство и отличие экономических категорий: «Страхование», «Финансы», «Кредит»:

Страхование как самостоятельная экономическая категория имеет как сходства, так и отличительные черты с такими категориями как финансы и кредит.

Отличия: по своему содержанию и происхождению от категорий финансов и кредита - если для финансов всегда необходимы денежные отношения и характерно формирование денежных средств, то страхование может быть и натуральным; страхование всегда привязано к возможности наступления страхового случая, т.е. страхованию присущ обязательный признак вероятностный характер отношений, использование средств страхового фонда связано с наступлением и последствиями страховых случаев. Если доходы государственного бюджета формируются за счет взносов (платежей) физических и юридических лиц, то использование этих средств выходит далеко за рамки плательщиков этих взносов. Здесь происходит перераспределение ущерба как между территориальными единицами, так и во времени. Страхование же предусматривает замкнутое перераспределение ущерба с помощью специализированного денежного страхового фонда, образуемого за счет страховых взносов.

Однако здесь же отмечается определенная схожесть страхования с финансами: при страховании возникают перераспределительные отношения по формированию и использованию специализированного страхового фонда, но движение денежной формы стоимости в страховании подчинено степени вероятности нанесения ущерба в результате наступления страхового случая. И с кредитом: средства страхового фонда подлежат возврату, однако, отмечая такую возвратность страховых платежей как характерную черту страхования, следует иметь в виду, что она относится, прежде всего, к страхованию жизни - это действительно возврат взносов (большая часть взносов возвращается при наступлении страхового случая: дожития застрахованного до определенного срока или в случае его смерти) и он имеет обязательный характер.

2. Заполните и законспектируйте функции, цели, задачи Федеральной службы страхового надзора за страховой деятельностью РФ:

| Функции | Цели | Задачи |

| 1. Выдача страховщику лицензии на проведение страховой деятельности. | 1. Контроль за выполнением обязательств, предусмотренных законодательными нормами и правилами. | 1. Организовывать проведение необходимых исследований , испытаний, экспертиз, анализов, оценок и научных исследований, по вопросам осуществления надзора в установленной сфере деятельности. |

| 2. Ведение единого реестра страховщиков, их объединений, а также реестра страховых брокеров. | 2. Запрашивать и получать сведения, необходимые для принятия решений по вопросам, отнесенным к компетенции Службы. | |

| 3. Осуществление контроля за обоснованностью тарифов и обеспечением платежеспособности страховщиков | 3. Консультирование юридических и физических лиц по вопросам, отнесенным к компетенции Службы. | |

| 4. Установление правил формирования и размещения страховых резервов. | 4.Контролировать деятельность территориальных органов Службы. | |

| 5. Утверждение нормативных методических документов по вопросам страховой деятельности и др. функции. | 5. Создавать совещательные и экспертные органы (советы, комиссии, группы, коллегии) в установленной сфере деятельности. |

3. Придумайте риски (страхуемые и нестрахуемые) и заполните таблицу:

Страхуемый риск – это риск, уровень допустимых убытков для которого легко определим, и потому страховая компания готова их возместить.

Нестрахуемый риск – это риск, страхования которого избегает большинство страховых компаний из-за того, что вероятность связанных с ним убытков почти непредсказуема. Можно застраховаться от стихийных бедствий, таких как наводнение или землетрясение. Но страховые компании всегда неохотно рассматривают возможность сотрудничества в тех случаях, когда риск связан с акциями правительства или общей экономической ситуацией. Такие неопределенные факторы, как изменения законодательства и экономические колебания, выходят за рамки страхования.

Иногда нестрахуемые риски становятся страхуемыми, когда набирается достаточно данных для точной оценки предстоящих убытков.

| Риски | Страхуемые | Нестрахуемые | Обязательная форма | Добровольная форма | |

| 1 | 2 | 3 | 4 | 5 | |

| 1 | Потеря здоровья | + | + | + | |

| 2 | Угон транспортного средства | + | + | ||

| 3 | Потеря багажа в аэропорте | + | + | ||

| 4 | Потеря голоса | + | + | ||

| 5 | Затопление этажом сверху (порча имущества) | + | + | ||

| 6 | Потеря здоровья на военной | + | |||

| 7 | Забастовка | + | |||

| 8 | Увеличение таможенных пошлин (тарифов) на провоз товара | + | |||

| 9 | Землетрясение | + | |||

| 10 | Кража коллекции картин | + | + | ||

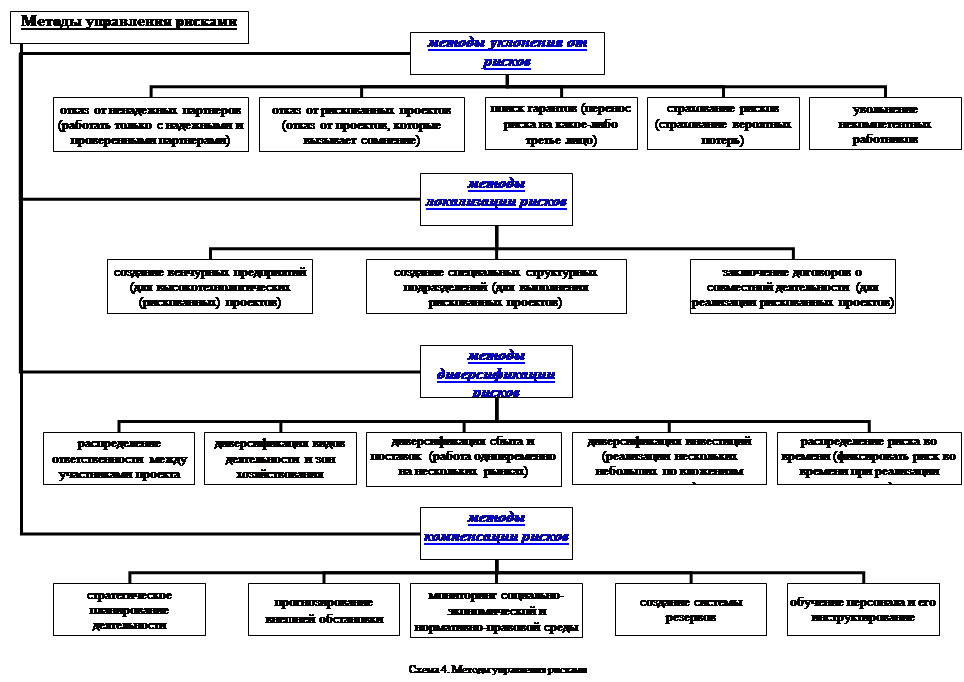

4. Представьте схематично основные группы методов воздействия

на риск.

В условиях действия разнообразных внешних и внутренних факторов риска могут использоваться различные способы снижения риска, воздействующие на те или иные стороны деятельности предприятия.

При выборе конкретного метода управления рисками риск-менеджер должен исходить из следующих принципов:

· нельзя рисковать больше, чем это может позволить собственный капитал;

· нельзя рисковать многим ради малого;

· следует предугадывать последствия риска.

Методы воздействия на риск, отвечают на вопросы: «Как снизить риск? Как снизить ущерб?»

Рассмотрим ниже основные группы методов воздействия на риск схема 4.

Методы уклонения от риска наиболее распространены в хозяйственной практике, ими пользуются предприниматели, предпочитающие действовать наверняка.

Методы локализации рисков используются в редких случаях, когда удается довольно четко идентифицировать риски и источники их возникновения. Выделив экономически наиболее опасные этапы или участки деятельности в обособленные структурные подразделения, можно сделать их более контролируемыми и снизить уровень риска.

Методы диверсификации рисков заключаются в распределении общего риска

Методы компенсации рисков связаны с созданием механизмов предупреждения опасности.

5. Представьте схематично классификацию рисков.

Классификация рисков означает систематизацию множества рисков на основании каких-то признаков и критериев, позволяющих объединить подмножества рисков в более общие понятия.

Наиболее важными элементами, положенными в основу классификации рисков, являются:

· время возникновения;

· основные факторы возникновения;

· характер учета;

--> ЧИТАТЬ ПОЛНОСТЬЮ <--