Статья: Как управлять холдингом на основе финансовой структуры

Организационная и финансовая структура должны вытекать из стратегии развития холдинга. Беспорядочное скопление под одной крышей компаний разной специфики без вертикальной либо горизонтальной интеграции выглядит скорее как «собирание камней», чем как продуманные действия по консолидации бизнеса. При этом нужно всегда помнить о том, что финансовая структура будет для Вас не гарантией отсутствия проблем, а лишь удобным инструментом для построения краткосрочного бюджетного цикла холдинга. Разработкой финансовой структуры в холдингах, безусловно, должна заниматься финансовая служба или привлеченные консультанты. Рассмотрим наиболее важные аспекты этого процесса, которые полезно знать Генеральному Директору, чтобы контролировать процесс и оценивать результат.

Роль финансовой структуры в управлении холдингом

В России в подавляющем большинстве холдингов пока еще, к сожалению, главным инструментом планирования является именно финансовая структура, а не показатели стратегии – как финансовые, так и нефинансовые. Однако сама по себе финансовая структура – это всего лишь удобный базис для построения бюджетного процесса на отдельном предприятии или в холдинге. И отражает она далеко не все компоненты стратегии, а лишь ее финансовую составляющую. Да и то, по большей части, – показатели рентабельности, в то время как собственников интересует прежде всего рост стоимости бизнеса. Кроме финансовой структуры должны быть разработаны также стратегические показатели работы с клиентами, показатели внутренних бизнес-процессов, инноваций и роста. Соединенные вместе, они дадут полную картину стратегических целей холдинга.

Нередко организационная структура компании повторяет финансовую. Это приводит к тому, что, например, отдел маркетинга в финансовой структуре позиционируется как простой центр затрат, хотя таким образом явно принижается его значение в рамках стратегических ориентиров холдинга. Строго говоря, организационной и финансовой структурам в рамках холдинга лучше существовать автономно, поскольку отношения подчинения и финансовая ответственность – разные вещи.

Типичный пример – история успеха банка «Русский стандарт». На определенном этапе маркетинговые исследования показали, что рыночная ниша в области потребительского кредитования пустует. Тогда банк закупил дорогостоящее программное обеспечение и стал лидером в данном сегменте. И со стратегической точки зрения отдел маркетинга и IT-отдел были ничуть не менее значимыми, чем любой из зарабатывающих центров холдинга.

Варианты финансовых структур холдинговой компании

Как показывает опыт, российские холдинги эволюционируют следующим образом: сначала центрами прибыли становятся отдельные предприятия, затем – агрегированные бизнес-единицы, объединяющие предприятия по определенному признаку (чаще всего по производственному переделу в вертикально-интегрированной цепочке), и потом происходит переход к стратегическим показателям деятельности – финансовым и нефинансовым – по всем структурным подразделениям холдинга.

Варианты организации финансовой структуры, как правило, отражают стратегические ориентиры бизнеса. Например, у одного из наших клиентов – агропромышленного холдинга, владеющего десятками перерабатывающих производств в разных регионах России, – была довольно причудливая финансовая структура. Центрами прибыли были производственное, торговое и внешнеэкономическое управление.

В свою очередь в состав производственного управления входили заводы. Как Вы думаете, какие контрольные показатели деятельности были у этих заводов? Прибыль? Нет. Положительный операционный денежный поток? Нет. Может быть, выполнение сметы затрат? Тоже нет. Главным показателем деятельности заводов было выполнение производственных нормативов по переработке давальческого сырья, которое заводы получали от управляющей компании. При этом управляющая компания закупала для заводов сырье, комплектующие и выкупала всю продукцию (по ценам, обеспечивающим минимальные налоговые отчисления). То есть практически хозяйственная деятельность заводов осуществлялась в точности как в советское время при плановой экономике. Руководство холдинга объясняло свою политику тем, что директора заводов воруют, а данный метод управления позволяет решить эту проблему.

Финансовая структура постепенно развивается от простого к сложному, и это естественный процесс, все более проявляющийся по мере усиления конкуренции на большинстве рынков. Приведу в качестве примера нашего клиента – региональный холдинг финансового типа, где есть управляющая компания, при этом бизнесы не интегрированы, а состав акционеров по каждому из направлений деятельности различен. Поначалу руководство ставило перед бизнес-единицами задачу обеспечивать норматив перечисляемых в управляющую компанию дивидендов. Скорее это были даже не дивиденды, а обязательные платежи или своего рода корпоративный налог. Каким считать тип финансовой структуры этого бизнеса? Бизнес-единицы в данном случае – это нечто похожее на центры прибыли. Однако ввиду непрозрачности управленческой отчетности размер корпоративного налога не зависит от прибыли бизнес-единицы, а субъективно определяется главным акционером холдинга. Эти платежи, выходит, больше напоминают старинный оброк. Именно этим словом зачастую называют такие платежи в некоторых российских холдингах.

Год назад упомянутый холдинг видоизменил финансовую структуру. В нем было выделено девять центров прибыли и три «кандидата» на эту роль. Термин «кандидат на роль центра прибыли» означал, что у бизнес-единицы имеются все предпосылки стать полноценным центром прибыли, однако пока доходы его невелики. Кроме того, основная выручка этих трех бизнес-единиц приходилась на предприятия холдинга, то есть на внутренние обороты. Между тем центром прибыли быть выгоднее – его руководство получает процент от управленческой прибыли. При достижении «кандидатом» определенного порога выручки и при увеличении доли выручки от внешних контрагентов до 51% он становится центром прибыли холдинга. Чем больше в холдинге центров прибыли, тем лучше для его акционеров: увеличивается количество руководителей с менталитетом предпринимателя.

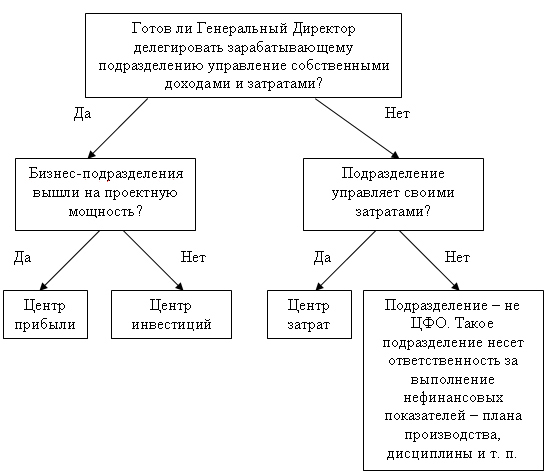

На рисунке показана схема рекомендованных нами решений по финансовой структуре холдинга. Видно, что тип финансовой структуры зависит не только от желаемого акционерами результата, но и от менталитета руководителей подразделений. Переход от более авторитарного управления к менее авторитарному напоминает процесс демократизации общества в миниатюре. Демократизация обречена на провал, если подразделения привыкли выполнять приказания, а стратегия предусматривает амбициозные планы по расширению бизнеса. Нужно либо менять персонал (к счастью, в бизнесе это возможно, в отличие от общества), либо корректировать стратегию.

Классификация центров

Финансовая структура предприятия представляет собой совокупность центров финансовой ответственности (ЦФО). Их руководители несут ответственность за конкретные участки работ.

В зависимости от полномочий и ответственности руководителей структурная единица может быть центром инвестиций, центром прибыли или центром затрат.

Центр инвестиций – подразделение, руководитель которого несет финансовую ответственность за выполнение утвержденного по его подразделению бизнес-плана, то есть отвечает за выполнение плана дисконтированных денежных потоков.

Центр прибыли – подразделение, руководитель которого отвечает за прибыль своей бизнес-единицы.

Центр затрат – подразделение, руководитель которого отвечает за выполнение поставленных задач в рамках выделенного бюджета затрат.

Иногда выделяют и другие центры – например, центр доходов, центр учета. Каждое предприятие может выбрать подходящую именно ему классификацию или разработать свою. Главное, чтобы все на предприятии понимали, чем одни центры отличаются от других, кто за что отвечает и как оценивается работа каждой структурной единицы.

Схема принятия решения по финансовой структуре

Рассказывает практик

Роман Лиманов, финансовый директор холдинга «Солигран», Москва

У нас три бизнес-единицы: управляющая компания в Москве и две производственные площадки в регионах. С точки зрения распределения по центрам финансовой ответственности центром прибыли является управляющая компания. С одной стороны, она занимается продажами. С другой – осуществляет закупки основного сырья для производства, что составляет от 70 до 85% прямой производственной себестоимости. Однако сказать, что все 100% ответственности за получение прибыли лежат на управляющей компании, было бы неправильно, потому что производство осуществляется в регионах и центр регулирует не всю производственную себестоимость.

Два производственных подразделения нашего холдинга – центры затрат. Они занимаются производством ПВХ-композиций, которые используются в строительстве, для производства панелей, окон и т. п. Недавно в холдинге сменилась команда менеджеров и была намечена реструктуризация. Мы не стремимся наделить предприятия полной финансовой ответственностью за результаты их деятельности.

На нынешнем этапе целесообразнее сосредоточить управление финансами, бюджетный процесс, контроль исполнения бюджетов в управляющей компании. Мы хотели бы сделать акцент на ответственности наших предприятий за полную производственную себестоимость. Сейчас этого не происходит, поскольку закупками значительной части сырья занимается управляющая компания, но в дальнейшем должна сложиться ситуация, когда производственные площадки будут формировать полную производственную себестоимость. Для этого в холдинге внедряется единая система бюджетного планирования и управленческой отчетности. При составлении последней будут использоваться корректировки, чтобы адекватно консолидировать управленческую отчетность всей группы и исключить взаиморасчеты.

Особенности финансового управления в холдингах разного типа

1. Централизованный холдинг

Если управление сильно централизовано, как в описанном выше агропромышленном холдинге, все финансовое управление сводится к проверке выполнения плановых производственных нормативов региональных заводов. В этом случае все грани финансового управления смещаются в сторону управляющей компании. Именно там принимаются ключевые решения, и, значит, качество управленческой отчетности и бюджетов управляющей компании непосредственно влияет на эффективность бизнеса.

Типы холдингов

В зависимости от организационной структуры выделяют следующие типы холдингов:

Горизонтальные холдинги – объединение однородных бизнесов (примеры: общероссийские телекоммуникационные компании, розничные сети). Они представляют собой по сути филиальные структуры, которыми управляет головная компания. Вертикальные холдинги – объединение предприятий в одной производственной цепочке (добыча сырья, переработка, выпуск продуктов потребления, сбыт). Так устроено большинство нефтяных холдингов. Диверсифицированные холдинги – объединение предприятий, напрямую не связанных ни торговыми, ни производственными отношениями (например, АФК «Система», «Базовый элемент», «Альфа-груп»).

По степени централизации холдинги можно расположить между двумя полюсами. На одном полюсе находятся финансовые холдинги. Они состоят из самостоятельных бизнес-единиц, имеющих слабые связи с управляющей компанией. Функции управляющей организации заключаются прежде всего в финансовом контроле, осуществляемом путем бюджетирования прибыли и денежного потока.

На другом полюсе – отраслевые холдинги. Они обычно развивают только одно направление бизнеса, но имеют несколько зарабатывающих подразделений, которые либо работают в разных регионах, либо производят разные товары. Примером могут служить агропромышленные или металлургические корпорации. В таких компаниях управление, как правило, централизовано. Между двумя этими полюсами находятся холдинги, в которых черты финансовых и отраслевых холдингов смешаны в разных пропорциях.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--