Статья: Mass-сегмент рынка соков, нектаров и сокосодержащих напитков

Аудит mass-сегмента рынка соков, нектаров и сокосодержащих напитков

В марте 2010 г. специалисты компании провели исследование московского рынка соков, нектаров и сокосодержащих напитков. Как и ожидалось, самым крупным сегментом оказался массовый.

Методология

Исследование было проведено на основе методологии inF4Retail, которая базируется не только на применении фундаментальных математических и статистических методов, но и анализе разработанных показателей, позволяющих количественно оценить ценовую и ассортиментную политику, проводимую торговыми марками (далее т/м). Прежде всего, это FCPP (Focus of conditionally perceived price) — фокус условно воспринимаемой цены – показатель, характеризующий цену, которую потребитель ассоциирует с продукцией под исследуемой т/м. При этом, несмотря на то, что каждый потребитель имеет свое восприятие цены т/м, она, как правило, находится в диапазоне пяти-десятипроцентного отклонения от FCPP.

Не менее важную роль в выявлении релевантных данных играет коэффициент объема CPP (conditionally perceived price), который оценивает фокусированность ассортимента т/м. Чем выше коэффициент, тем точнее фокусированность ассортимента. При высокой фокусированности ассортимента стоимость продукции конкретного бренда практически не зависит от формата торгового объекта (далее т/o) и политики ритейлера.

Благодаря применению методологии в рамках исследования были проведены анализ ценовой политики компаний-производителей и ритейлеров, изучение ассортиментной матрицы в товарной группе «соки, нектары и сокосодержащие напитки», выявление уровней дистрибуции компаний-производителей и принадлежащих им т/м, определение фактической представленности продукции на полках (facing), оценка уровня trade-marketing активности и фокусированности ассортимента, охарактеризовано позиционирование брендов. Все это позволило сформировать объективную модель столичного рынка соков, нектаров и сокосодержащих напитков, выявить и охарактеризовать положение каждого бренда и разработать рекомендации игрокам рынка по увеличению эффективности продвижения продукции в каналах дистрибуции.

К вопросу о сегментации

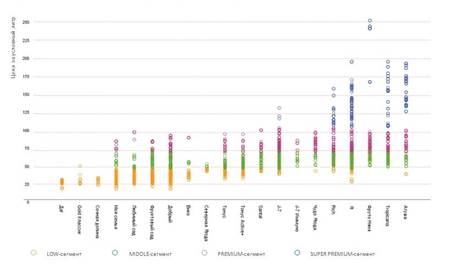

Одной из выявленных особенностей рынка соков стал крайне высокий разброс цен на продукцию (более 1500 руб. за усл. литр), что обусловило структуру сегментации, в которой нашлось место только трем сегментам — mass, super premium и extra premium-сегментами. В свою очередь к mass-сегменту относится более 80% всей представленной продукции в исследуемой категории, которую логично разбить на три ценовые ниши (low, middle и premium-сегменты). Очень важно, что даже среди основных игроков рынка практически нет брендов, ориентированных на конкретную целевую группу по ценовому признаку.

Рис 1. Ценовое позиционирование т/м — лидеров на рынке соков, нектаров и сокосодержащей продукции

Массовый сегмент

Несмотря на низкую активность игроков в нижнем low-сегменте, именно он является наиболее насыщенным внутри обобщенного mass-сегмента, тогда как представители middle и premium распределены относительно равномерно по ценовому показателю. Так как марки-лидеры рынка представлены на границе «идеализированных» low, middle и premium-сегментов, отдельное их изучение не представляется целесообразным.

За счет широких ассортиментных линеек, а также не всегда оптимальной (с точки зрения продвижения бренда) ценовой политики позиционирование сильных игроков смещается ближе к центру сформировавшегося mass-сегмента. Это особенно заметно на примере распределения брендов по уровню дистрибуции и trade-marketing активности: наиболее продвигаемые бренды относятся к верхнему low, middle и нижнему premium-сегментам. Однако, если в верхнем «премиуме» все же представлен один сильный игрок (бренд «Агуша»), то в нижнем low таковых нет, что обуславливает возможность увеличения рыночной доли производителя за счет вывода и активного продвижения марки, четко позиционированной в данной ценовой нише.

Учет FCPP вместо среднего уровня цен кардинально меняет позиционирование некоторых брендов. Разница показателей для отдельных марок превышает десять рублей, что является большим отклонением для рассматриваемого рынка. Данный факт свидетельствует о неравномерном распределении цен на продукцию таких марок и/или о наличии нескольких точек фокусировки цены. При этом, как правило, оценка среднего значения оказывается завышенной по сравнению с FCPP. Наиболее значимые изменения отмечены в low и premium-сегментах, тогда как распределение цен на бренды middle-сегмента характеризуется большей равномерностью.

Дистрибуция

Анализ активности продвижения выявил, что на рынке соков широко дистрибутируются две категории марок. В группе лидеров уровень дистрибуции колеблется от 71, 4% («Любимый сад») до 93, 8% («Я»). Причем пять из восьми брендов позиционированы на пересечении ценовых сегментов. «Догоняющие» демонстрируют разброс от 40, 8% («Santal») до 63, 2% («Чудо Ягода») и охватывают все три ценовых сегмента

Рис. 2. Уровень дистрибуции т/м mass-сегмента рынка соков, нектаров и сокосодержащих напитков

Таким образом, среди двадцати активно продвигаемых брендов говорить о точности позиционирования можно только в отношении т/м «Фруктовый сад», «J-7» и «Любимый сад» (в категории лидеров) и «Моя семья», «J-7 Иммуно», «Santal» и «Агуша» (в категории догоняющих). Обращает на себя внимание тот факт, что даже крупнейшие игроки часто ориентируют две разных марки на одну группу потребителей и создают, таким образом, конкуренции между брендами одного производителя.

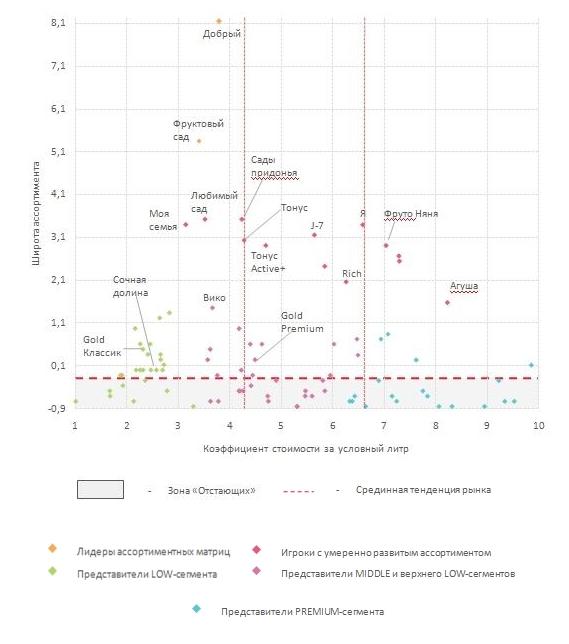

Широта ассортимента

Рынок соков характеризуется крайне широким ассортиментом. Причем данному показателю в целом уделяется даже большее внимание, нежели дистрибуции, однако и здесь есть исключение.

Рис. 3. Широта ассортимента марок mass-сегмента рынка соков, нектаров и сокосодержащих напитков

Так, в среднем и верхнем премиальном сегменте только два бренда имеют показатель выше среднерыночной тенденции, в то же время в low-сегменте наблюдается обратная ситуация: доля брендов с показателем, превосходящим среднерыночный уровень, значительно выше в сравнении с рассмотренным ранее распределением по уровню дистрибуции.

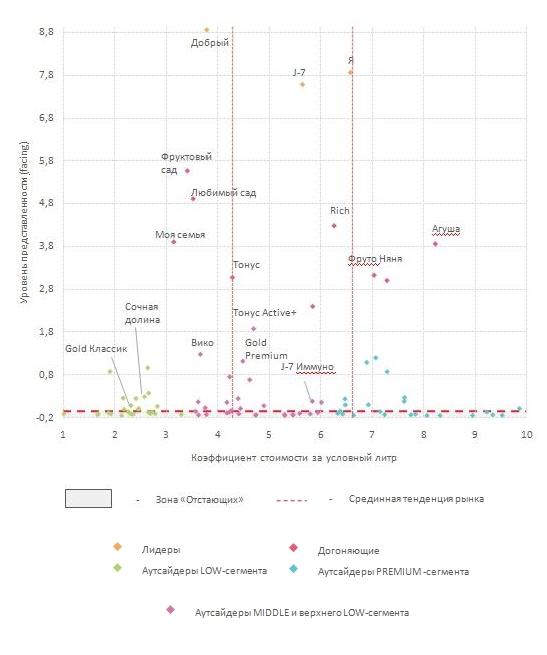

Уровень представленности

Как мы писали ранее, рынок характеризуется консерватизмом политики в отношении представленности на полке. Большинство игроков уделяет этому показателю явно недостаточное внимание. Особенно это бросается в глаза при сравнении с теми усилиями, которые игроки затрачивают на расширение дистрибуции и особенно ассортимента. Причем такая ситуация характерна не только для мелких игроков, что предсказуемо, но и для таких марок, как «Тонус», «Тонус Active+», «Gold Premium» и др.

Рис. 4. Уровень представленности (facing) марок mass-сегмента рынка соков, нектаров и сокосодержащих напитков

Примечательно, что, несмотря на лидирующие совокупные показатели т/м «Добрый» и «Я», они характеризуются далеко не самой большой «удельной представленностью», о чем свидетельствуют данные приведенной ниже таблицы брендов-лидеров по среднему уровню представленности на 1 SKU в т/о.

Рис. 5. Бренды-лидеры по среднему уровню представленности на 1 SKU в т/о

| ARO | 8 овощей | Вико | Ашан | Агуша | Моя семья | Rich | J-7 | Tropicana | Santal |

| 28, 29 | 10, 50 | 5, 93 | 5, 66 | 3, 89 | 3, 57 | 3, 45 | 3, 39 | 3, 21 | 3, 19 |

Trade-marketing активность

--> ЧИТАТЬ ПОЛНОСТЬЮ <--