Дипломная работа: Кредитная политика отделения сберегательного банка

Кредит представляет собой движение ссудного капитала, предоставляемого в ссуду на условиях возвратности за плату в виде процента. Необходимость к редита обусловлена з акономерностями кругооборота и оборота капитала в процессе воспроизводства. На одних участках высвобож даются свободные денежные средства, выступающие источникам и ссудного капитала, на других - возникает потребность в них. Именно на этой основе, на взаимной выгоде участников процесса воспроизводства рождается, существует и развивается ссудный капитал.

И з каких же источников формируется ссудный капитал? Во-первых, из денежных средств, высвобождающихся из кругооборота капитал а. А именно:

- средства для восстановления основного капитал а в виде амортизации;

- часть оборотного капитала в денежной форме, высвобождаемая в связи с несовпаде нием времени поступления выручки и осуще ствления затрат;

- прибыль, накапливаемая для расширения и обновления производства.

Во-вторых, из денежных доходов и сбережений насел ения. В послевоенный период общей тенденцией раз витых стран становится активное использ ование сбережений в виде вкладов, страховок, покупки ценных бумаг. Это явилось результатом некоторого повышения заработной платы, а также изменения в структуре потребления. Выросла доля расходов на предметы длительного пользования, на жилищное строительство, образование, что требует предварительного накопления средств.

В-третьих, из денежных накоплений государства, величина которых зависит от размеров госсобственности и доли валового национального продукта, перераспределяемого через госбюджет.

Экономическую роль ссудного капитала предельно четко сформулировал К.Маркс: “Мелк ие суммы, сам и по себе неспособные функционировать как денежный капитал, объ единяются в большие суммы и та ким образом образ уют денежную силу”. Оседание вышеуказанных средств (источников) на банковских счетах без движения противоречит здравом у смыслу. Деньги должны “работать”. С помощью кредита это противоречие разрешается. Временно свободные денежные средства, доходы и сбережения превращаются в ссудный капитал и снова вовлекаются в кругооборот, обеспечивая потребность в з аемных средствах и непрерывность процесса воспроиз водства.

Ссудный капитал является своеобразным товаром, потребительная стоимость которого состоит в способности функционировать в качестве капитала (здания, сооружения, оборудование, товары) и приносить доход в форме прибыли. Часть этой прибыли направляется на оплату ссудного капитала и выступает как его цена или ссудный процент.

Ссудный капитал выступает в форме денег, однако между этими категориями есть существенные различия. Качественно отличается ссудный капитал от денег тем, что является формой самовозрастаю щей стоимости. Деньги же как стоимостной эквивалент не дают прироста стоимости. Различаются они также и количественно. Масса ссудных капиталов превышает количество денег в обраще нии, поскольку одна денежная единица многократно выступает как ссудный капитал. Например, в США в марте 1987 года сумма государств енной и частной задолженности, условно принимаемая за ссудный капитал, составила 5.4 трлн. долл. а денежная масса М 1 достигл а 75 1.5 млрд. долл., М2 - 2.9 трлн. долл.

Итак. главной чертой ссудного капитала как экономической категории является передача стоимости во временное пользование с целью реализации его специфического качества - способности приносить прибыль в виде процента. Ссудный процент выступает как цена ссудного капитала. Его экономическую природу определяют производственные отношения. П роцент является оплатой потребительной стоимости ссудного капитал а, тогда как цены обычных товаров представляют собой денежное выражение их стоимости. К.Маркс называл процент “иррациональной формой цены”. Процент в количественном измерении меньше, чем ссудный капитал, который находясь в денежной форме не нужно еще в чем-то выражать.

Процент выражает отношения между кредиторами и заемщиками в процессе произ водства. Источником ссудного процента является прибыль. Количественным выражением процента является его ставка.

Ставка процента - это отношение годового дохода, полученного на ссу дный капитал, к су мме предоставленного кредита, умнож енное на 100. Ссудный процент не мож ет быть больше прибыли, а ставка процента - больше нормы прибыли. В противном случае экономический рез ультат для заемщика будет отрицательным.

Как же формируется ставка процента? От чего з ависит и чем определяется? С макроэкономической точки зрения равновесная ставка процента формируется через механизм спроса и предложения на денежные ресурсы. Денежное предложение в настоящее время рег улируется государством и зависит от его политики. Спрос на денежные ресурсы можно разделить на спрос для обращения и спрос со сторон ы активов.

Спрос для обращения состоит в том, что людям нужны деньги как средство обращения. Они оплачивают покупки, коммунальные расходы, лечение, образование. Предприятия также оплачивают труд, материалы и т.д. Поэтому спрос для обращения определяется общим уровнем цен или номинальным валовым н ациональным продуктом. С увеличением общего количества товаров и услуг растет потребность в деньгах для их оплаты. Спрос на денежные средства для обраще ния изменяется прямо пропорционален номинальному ВНП и обратн о пропорционален скорости обращения денежной единицы.

|

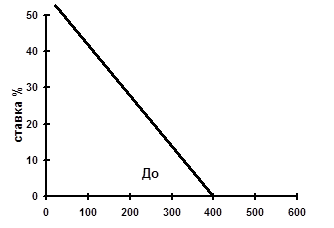

На рис . 1.1.а спрос на деньги для обращен ия изображен вертикальным отрезком Д0, поскольку он не зависит от процентной ставки, а только от уровня номинального ВНП.

|

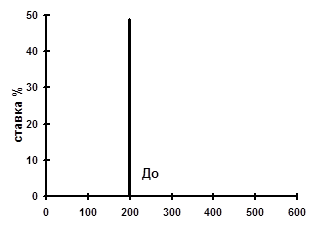

1а) Спрос для обращения 1б) Спрос со стороны активов

Рисунок 1.1 Спрос на денежные средства (млн.руб.) .

Денежные средства используют и как средства сбережения. Однако сберегать можно не только в деньгах, но и в других активах: акциях, облигациях. В каж дом и з активов есть свои плюсы и минусы. Владея акцией или облигацией, человек получает на свой актив определенный доход, но он теряет в ликвидности, поскольку этот ак тив еще нужно превратить в деньги при необходимости. К тому же, такие активы подвергаются риску обесценивания ввиду падения курса акций либо стоимости облигаций. Владея деньгами, человек получает абсолютную ликвидность своего актива, но подвергает его инфляции. Кроме того, человек несет вмененные из держки в виде неполученных доходов, если бы средства были помещены на вкл ад или в ценные бумаги, приносящие доход.

Таким образом, приходится решать сколько активов держать в деньгах, а сколько во вкладе или ценных бумагах. Решение данного вопроса в первую очередь зависит от уровня процентн ой ставки. Если облигация или вклад приносят 20% дохода, то владение деньгами как активами означает потерю с ЮОО руб. суммы в 200 руб. в год, Понятно, что спрос на деньги со стороны активов будет им еть обратно пропорциональную зависимость. Если пр оц ентная ста вка, или вмененные издержки владения деньга ми, высоки, то люди предпочитают уменьшать количество денежных средств. И наоборот, если ставка процента низкая, то владение деньгами не столь обременительно в отношении вмененных издержек. Обратная зависимость между процент ной ставкой и количеством денег в качестве активов отражена на рисунке 1.1.б прямой Да.

|

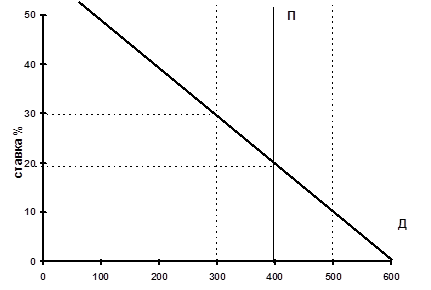

Рисунок. 1.2. Денежный рынок

Общий денежный спрос (Д) и денеж ное предложение (П), образ ующие денежный рынок, изображены на рис .1. 2.

Общий денежный спрос образ овался путем смещения линии Да на рис. 1.1.б на величину спроса До на рис. 1.1.а, то есть сложили две составляющие денежного спроса. Следует отметить, что из менение номинального ВНП в результате роста производства либо цен, а также снижен ия произ водства и цен, приведет соответственно к смещению линии спроса к Д2 и Д1 и установлению соответствующих им процентных ставок.

Пересечение спроса на день ги и предложения денег определяют цену равновесия, то есть процентную ставку, уплачиваемую за использование денежных средств. Каким же образом рынок поддерживает равновесие? Что происходит с процентной ставкой? Предположим, что предложение денег уменьшилось с 400 до ЗО О млн.руб. (П1 ). При прежней равновесной ставке 30% теперь нехватка денег составляет 100 млн.руб. Совместными усилиями компенсировать нехватку денег за счет продажи активов с фиксированным доходом (облигации) увеличивается предложение облигаций и снижается их цена, чем обеспечивается рост доходности облигаций, т.е. процентной ставки. Она с оставит 35% и, таким образом, увеличатся вмененные издержки, что означает снижение потребности в де ньгах как активе. В результате рынок вернулся к равновесию при де нежном предложе нии 300 и ставке 3 5% Аналогично, при увеличении денежного предложения до уровня 500 (П2) приводит к избытку денежных средств в сумме 100. Из быточные денежные средства стараются поместить в другие финансовы е активы (облигации), что приводит к повышению спроса на них и повышению цены. При фиксированной ставке дохода это означает сни жение доходности облигаций до уровня 20% Снижение вмененных из держек владения деньгами означает рост готовности обладать нал ичностью. Таким образом, денежный рынок вновь вернулся к равновесию. при ставке процента 2 0% и денежном предложении 500.

Итак, механизм приведения денежного рынка в равновесие выглядит следующим образом:

Процентные ставки и активы с фиксированным доходом находятся в обратной зависимости;

2. Отклонения на денежном рынке изменяют цены облигаций и меняют у ровень процентной ставки;

3. Изменение процентной ставки влияет на готовность людей иметь деньги в том или ином размере;

4. Изменившаяся готовность людей хранить деньги восстанавливает равновесие на рынке;

5. Равновесная процентная ставка уравнивает между собой количество предлагаемых и требуемых денег.