Дипломная работа: Оценка кредитного риска банка

Целью данного исследования является разработка экономически обоснованного механизма оценки и регулирования кредитным портфельным риском с целью удовлетворения интересов банка, связанных с минимизацией риска кредитного портфеля банка и повышением качества портфеля.

Для достижения поставленной цели были решены следующие задачи:

- определены особенности управления риском кредитного портфеля банка, в соответствии с которыми проанализированы действующие методики оценки и регулирования совокупного кредитного риска банка;

- разработаны концептуальные подходы к совершенствованию оценки и регулирования риска кредитного портфеля банка;

- разработан комплекс моделей и методов, формирующих механизм оценки и регулирования кредитного портфельного риска;

- апробирована модель оценки и регулирования риска кредитного портфеля, на основе чего обоснованы рекомендации по минимизации риска как фактора повышения качества портфеля.

Объектом данного исследования является кредитная деятельность банка, а также кредитный риск, как неотъемлемая составляющая любой кредитной операции.

Предметом исследования выступает теоретический и методологический инструментарий оценки и регулирования риска кредитного портфеля банка.

В процессе исследования были использованы методы системного анализа (при раскрытии понятия риска кредитного портфеля); системно-структурного анализа (при определении структуры системы оценки и регулирования совокупного кредитного риска); сравнительный анализ (при выборе конкретных направлений совершенствования механизма оценки и регулирования риска кредитного портфеля банка); экономико-математические и экономико-статистические методы (при разработке комплексной системы оценки кредитного риска и методологии прогнозирования уровня риска).

Практическая значимость полученных результатов определяется выбором приоритетных направлений регулирования кредитного риска банка на основе фактического и прогнозного значения уровня риска, что позволяет обеспечить практическую реализацию модели оценки и повысить доходность кредитных операций. Разработанные рекомендации являются методической базой организации управления рисками кредитных операций банка по рассмотренным направлениям.

Дипломная работа состоит из введения, трех глав, выводов, заключения, списка литературы из 58 источников и приложений. Общий объем работы 90 стр.

В первом разделе рассматриваются основные тенденции развития кредитования в России, даются основные определения и понятия кредитного риска портфеля с различных точек зрения, систематизируются существующие в банковской практике методы и выделяются особенности управления этим процессом, и предлагается концептуальный подход к совершенствованию действующих методов.

Во второй главе, на основе разработанной концепции, предлагаются инструменты, с помощью которых данная концепция будет реализовываться. Используя методы статистического анализа, предложена комплексная оценка риска кредитного портфеля банка. При помощи экономико-математического моделирования разработана модель прогнозирования совокупного кредитного риска. Принимая во внимание действующие методы управления рисками, обоснован механизм регулирования риска кредитного портфеля банка, такие как резервирование, секъюритизация, лимитирование и диверсификация.

В третьем разделе на основе комплексной оценки риска кредитного портфеля банка и апробации модель прогнозирования его изменения на примере ОАО АКБ "Связь-банк" были предложены мероприятия, направленные на повышение эффективности деятельности банка, повышения качества кредитного портфеля с учетом современных тенденций и актуальных подходов.

Раздел 1. Теоретический подход к оценке риска кредитного портфеля банка

1.1 Анализ текущей ситуации в банковском секторе России

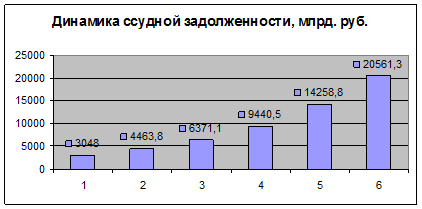

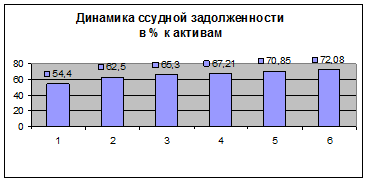

Кредитование всегда было и остается приоритетной экономической функцией банков. Динамика кредитных вложений банков свидетельствует о присутствии тенденции увеличения объемов кредитования как в абсолютных, так и в относительных показателях (диагр.1)

Диаграмма 1. Динамика ссудной задолженности (млрд. руб.))[1]

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

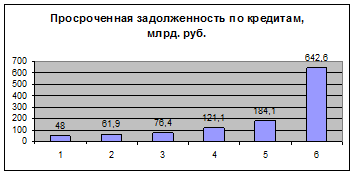

Кредитование является наиболее прибыльной и одновременно наиболее рискованной частью банковских операций. Непогашение кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств, связанных с ним предприятий, банков и частных лиц. Вместе с ростом объема кредитных операций банков и постоянным наращиванием кредитных портфелей наблюдается рост просроченной задолженности[2] (диагр.2).

Диаграмма 2. Динамика и структура просроченной задолженности по кредитам, депозитам и прочим размещенным средствам[3]

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

1 – 01.01.04; 2 – 01.01.05; 3 – 01.01.06; 4 – 01.01.07; 5 – 01.01.08; 6 – 01.04.09

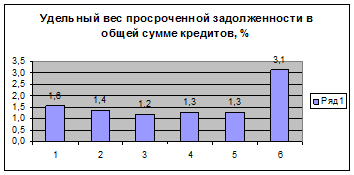

То есть анализ качества кредитного портфеля российских банков демонстрирует тревожные тенденции: доля официально показанной просроченной задолженности в российских банках хотя и невелика, но устойчиво растет. На начало апреля текущего года просроченная задолженность по кредитам предприятиям и населению достигла 3,1% против 1,3 % на начало 2008-го. Существенно увеличивается прежде всего доля просроченной задолженности по кредитам населению: если на начало 2008 года она не превышала 3,2%, то к марту текущего ее значение поднялось до 4,7%[4] . Общий рост «просрочки» мог бы быть гораздо больше, однако выручает стабильное качество кредитов реальному сектору. Логично предположить, что снижение качества кредитов населению — сознательная «жертва» банков, стремящихся как можно более полно освоить этот рынок. Основная конкурентная приманка, к которой прибегают банки, — скорость обработки заявок клиентов и принятия решения о выдаче кредита. При этом используется скоринговая система, на основании заполненной клиентом анкеты, сведения в которой банк зачастую не проверяет. Фактически одна модель накладывается на другую — упрощенный образ заемщика на экспертно-статистическое представление данного банка об идеальном заемщике. Подобный подход позволяет экономить на издержках и выигрывать время, однако, как и любая модель, он изначально содержит в себе ошибки двух видов: отсекаются добросовестные заемщики, по каким-то сугубо индивидуальным причинам не укладывающиеся в модель, и пропускаются мошенники, умеющие рисовать «правильные» анкеты.[5]