Дипломная работа: Правовое регулирование социального налогообложения в современной У

Интересно и следующее определение: «налог – единственная законная (основанная на законе) форма отчуждения собственности физических и юридических лиц на началах обязательности, индивидуальной безвозмездности, безвозвратности, обеспеченная государственным принуждением, не носящая характер наказания или контрибуции, с целью обеспечения платежеспособности субъектов публичной власти» [94, 25].

Совокупность взимаемых в государстве налогов, сборов, пошлин и других обязательных платежей (далее — налоги), а также форм и методов их построения образует налоговую систему [91, 56].

Объектами налогообложения являются доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности налогоплательщиков, операции с ценными бумагами, пользование природными ресурсами, имущество юридических и физических лиц, передача имущества, добавленная стоимость произведенных товаров и услуг и другие объекты, установленные законодательными актами. В Украине основы налоговой системы закреплены соответствующими правовыми и нормативными актами.

Принцип всеобязанности заложен в украинском законодательстве: «Каждый обязан платить налоги и сборы в порядке и размерах, установленных законом» гласит статья 67 Конституции Украины [1].

В статье 2 Закона Украины «О системе налогообложения» определяется понятие налога и сбора (обязательного платежа), но отдельных определений налога или сбора законодатель не дает ни в одном акте, тем самым формально стирает принципиальные отличия между налогом и сбором [2].

Дело в том, что законодатель, определяя данные понятия «налог», «сбор», поставил между ними предлог «и», что подразумевает некую эквивалентность, идентичность или сходство.

Это может быть обусловлено содержанием фискальной функции, которое выражается в том, что и налог, и сбор, согласно статьи 2 Закона Украины «О системе налогообложения» [2], следует понимать как обязательный взнос, осуществляемый плательщиками.

Отнести тот или иной платеж к разряду налогов или сборов можно лишь исходя из его названия на основании статьи 14 Закона Украины «О системе налогообложения» [2]. В силу «традиций» платеж, являющийся налогом, может быть назван пошлиной, сбором, и наоборот, хотя существуют определенные различия.

Так, при уплате пошлины или сбора плательщик в той или иной мере непосредственно ощущает возмездность платежа, налоги никогда не бывают индивидуально возмездными.

Налоги не имеют характера целевого назначения в отличие от взносов в государственные целевые фонды, такие, как: сбор в Фонд для осуществления мероприятий относительно ликвидации последствий Чернобыльской катастрофы и социальной защиты населения, сбор в Государственный инновационный фонд, сбор в Фонд гарантирования вкладов физических лиц. На практике вопрос целевого использования средств порождает самостоятельный состав преступления, предусмотренного ст. 210 Уголовного кодекса Украины [76, 26].

Таким образом, с юридической точки зрения, налог — установленная законом безусловная форма отчуждения собственности физических и юридических лиц в пользу субъектов публичной власти. При этом налог является индивидуально безвозмездным, взыскивается на условиях безвозвратности, законодательно установленными методами государственного принуждения в одностороннем порядке и не носит характер контрибуции или наказания.

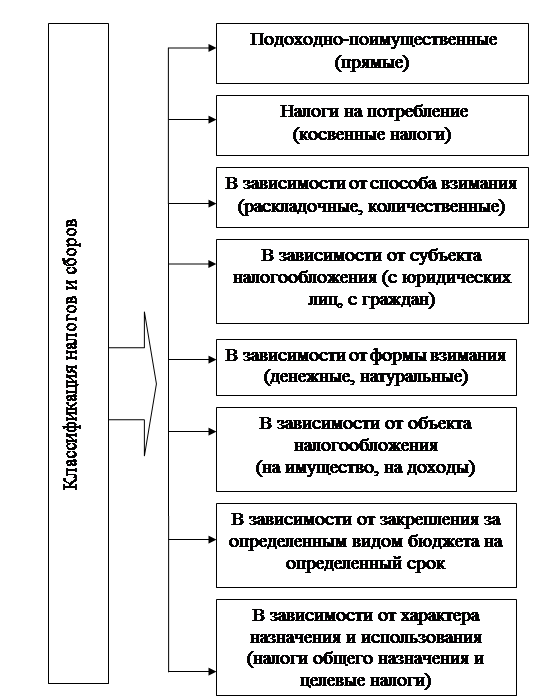

Эксперты в области налогового права предлагают следующую восьмиступенчатую классификацию налогов и сборов по различным критериям (рис. 1.1.) [75, 163].

Рис.1.1. Подходы к общей классификация налогов и сборов

Охарактеризуем виды налогов, согласно классификации представленной на рис.1.1.

1. Подоходно-поимущественные (прямые) — взимаются в процессе приобретения и накопления материальных благ. К ним относят: 1) личные — уплачиваются с действительно полученного налогоплательщиком дохода; 2) реальные — облагается не действительный доход налогоплательщика, а предполагаемый нормальный средний доход, полученный в данных экономических условиях от того или иного предмета налогообложения. Реальными налогами облагается имущество.

2. Налоги на потребление (косвенные налоги) — взимаются в процессе их расходования.

3. В зависимости от способа взимания: 1) раскладочные (репартиционные) — существовали на ранней стадии развития. Размер их определялся, исходя из потребности совершить конкретный расход — построить крепостную стену и др. Суммы расхода развёрстывались между

налогоплательщиками. 2) количественные (долевые, квотативные) — исходят не из потребности покрыть расход, а из возможности налогоплательщика заплатить налог, его имущественного состояния.

4. В зависимости от субъекта налогообложения: 1) налоги с юридических лиц (например, налог на прибыль); 2) налоги с граждан (например, подоходный налог); 3) налоги, которые уплачивают и юридические лица и физические (например, земельный налог).

В зависимости от формы взимания: 1) денежные налоги; 2) натуральные налоги. Налоги в денежной форме - налоги, оплата которых производится в денежной форме по наличному либо безналичному расчету. Уплата налога имуществом действующим законодательством по общему правилу не предусмотрена. Денежная норма уплаты налога определена самой сутью налога, который является, как уже было сказано, взносом. В связи с этим обязанность налогоплательщика по уплате налога является однообъектной, поскольку только уплата налога в денежной форме, по общему правилу, рассматривается (при соблюдении других условий — о сроках, бюджетах и т.д.) как надлежащее выполнение его обязанности. Обращение взыскания на имущество налогоплательщика в случае недоплаты по налогам также не является исключением, поскольку в результате (после реализации имущества) внесение налога в бюджет происходит в денежной форме. Однако в некоторых случаях уплата налогов допускается и в неденежной форме, но все неденежные способы уплаты налогов являются нетипичными и вызваны кризисом платежей.

6. В зависимости от объекта налогообложения: 1) на имущество (например, налог с собственников транспортных средств); 2) на доходы (например, подоходный налог с граждан).

7. В зависимости от того, закреплен ли налог на дли

тельный период за каким-то конкретным бюджетом (бюджетами) или ежегодно перераспределяется между бюджетами с целью покрыть дефицит, налоги делятся на закрепленные и регулированные соответственно.

8. В зависимости от характера назначения и использования: 1) налоги общего назначения — без конкретизации их предназначения; 2) целевые налоги (сборы) — зачисляются во вне бюджетные целевые фонды и предназначены для целевого использования.

Следует отметить, что данная классификация не является исчерпывающей, так как тщательная детализация и анализ видов налогов и сборов формирует их в другие группы и подгруппы. Например, исходя только из объекта обложения, можно выделить следующие виды групп: налоги с совокупных доходов и с прибыли, налоги на собственность, внутренние налоги на товары и услуги, платежи за использование природных ресурсов, налоги на импортно-экспортные операции, иные налоги и сборы. В отдельную подсистемы можно выделить группу неналоговых поступлений, а также платежей в государственные целевые фонды.

Имеет место в частности отличие понятий пошлины и сбора от налогов [75, 165], по мнению исследователей они отличаются:

1. По значению. Налоговые платежи обеспечивают до 80% поступлений в доходную часть бюджета, остальные виды отчислений, соответственно, меньше.

2. По цели. Цель налогов — удовлетворение потребностей государства, цель пошлин, сборов — удовлетворение определенных потребностей или затрат учреждений.

3. По обстоятельствам. Налоги представляют собой безусловные платежи; пошлина, сбор выплачиваются в связи с услугой, предоставляемой плательщику государственным учреждением, которое реализует государственно-властные полномочия.

4. По характеру обязанности. Уплата налога связана с четко выраженной обязанностью плательщика; пошлина, сбор характеризуются определенной добровольностью действий его и не регулируются иногда отношениями императивного характера.