Дипломная работа: Правовое регулирование социального налогообложения в современной У

- государственное регулирование экономики (регулирующая функция).

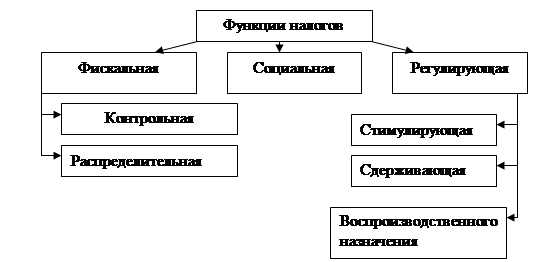

В более широком аспекте налогообложение в цивилизованном государстве реализуется через совокупность следующих функций (рис.1.2).

Рис.1.2. Функции налогов

Кратко охарактеризуем содержание функций налогообложения, представленных на рис.1.2.

Фискальная функция или функция финансирования государственных расходов. У государства есть традиционные функции — содержание органов государственного управления, правоохранительная деятельность и обеспечение безопасности граждан, национальная оборона, охрана окружающей среды и природных ресурсов, поддержка транспорта, дорог, связи и информатики. В двадцатом веке к ним прибавились все возрастающие социально-культурные функции. На выполнение этих традиционных и современных функций и приходится основная часть государственных расходов.

В рамках этой функции можно выделить две подфункции – контрольную и распределительную.

Контрольная состоит в возможности количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Распределительная подфункция изначально носила чисто фискальный характер, связанный с наполнением государственной казны.

Регулирующая функция состоит в мерах государственного регулирования экономики, прежде всего циклических колебаний, структурных изменений, цен, капиталовложений, экологии, внешнеэкономических связей. Для этого вводятся новые и отменяются старые налоги, меняются и дифференцируются их ставки, предоставляются налоговые льготы. Стимулирующая подфункция состоит в том, что с помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др.

Так как непосредственным объектом исследования в работе является социальное налогообложение, то более подробно остановимся на социальной функции налогов.

Социальная функция. От величины и количества налогов зависит благосостояние граждан государства. Исходя из стремления равномерного и справедливого распределения налогового бремени возникли различные ставки налогов и системы налогообложения.

Систему взимания налогов в зависимости от размера дохода налогоплательщика можно классифицировать как [72, 59]:

1) система пропорционального налогообложения, которая предусматривает одинаковую долю налога в доходах (налоговой базе), независимо от их величины;

2) система прогрессивного налогообложения: чем выше доход (налоговая база), тем непропорционально большая часть изымается в виде налога;

3) система регрессивного налогообложения, при которой происходит уменьшение ставки налога по мере возрастания дохода (налоговой базы). На практике встречаются все три вида налогообложения, социальные последствия которых совершенно противоположны.

Налоги на личные доходы чаще всего рассчитываются по проявляются предметом политической борьбы. Партии и профсоюзы левой ориентации во многих странах считают, что шкала прогрессии налогов по отношению к высоким доходам не достаточно крута, что наиболее обеспеченные слои населения должны еще больше платить в бюджет.

Налог на прибыль предприятии (фирм), социальные взносы, налог на собственность носят пропорциональный характер. Самыми социально несправедливыми являются косвенные налог?