Курсовая работа: Диагностика финансового состояния фирмы

Собственный – Внеоборотный капитал

Активы

Чистая прибыль

Валюта баланса

К 1-й группе относятся финансово-устойчивые, платежеспособные организации. У организаций, входящих во 2-ю группу, возможно зарождение начальных признаков финансовой неустойчивости, а также возникновение эпизодических сбоев исполнения обязательств, не нарушающих процесс производства. У организаций, входящих в 3-ю группу, наблюдается усиление финансовой неустойчивости, частые нарушения сроков исполнения обязательств, что негативно сказывается на процессе производства, и в результате всего перечисленного эти организации в текущем периоде могут оказаться в кризисном финансовом состоянии.

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый показатель вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями, рассчитанными У. Бивером для трёх видов фирм: для благополучных компаний; для компаний, обанкротившихся в течение года; для фирм, ставших банкротами в течение пяти лет. В таблице 1 приведены нормативы, уточненные для российской действительности.

В 1972 г. экономист Лис разработал формулу Z-счета для Великобритании:

![]() (4)

(4)

где x1 –– оборотный капитал / всего активов;

x2 ––прибыль от реализации / всего активов;

x3 –– нераспределенная прибыль / всего активов;

x4 –– собственный капитал / заемный капитал.

В этой формуле минимально предельное значение вероятного банкротства равно 0,0347.

В 1978 г. с помощью пошагового дискриминантного анализа методом, который разработал Э. Альтман в 1968 г., была построена Гордоном Л. В. Спрингейтом следующая модель:

![]() (5)

(5)

где

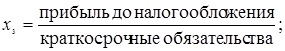

![]()

![]()

![]()

Если Z< 0,862 предприятие получает оценку "крах". При создании модели Спрингейт использовал данные 40 предприятий и достиг 92,5 процентной точности предсказания неплатежеспособности на год вперёд.

В 1977 г. британские исследователи Р. Таффлер и Г. Тишоу применили подход Альтмана и на выборке из 80 британских компаний построили четырехфакторную прогнозную модель финансовой несостоятельности, описываемую следующим уравнением[3] :

![]() (6)

(6)

где x1 –– прибыль от реализации / краткосрочные обязательства;

x2 –– оборотные активы / сумма обязательств;

x3 –– краткосрочные обязательства / всего активов;

x4 –– выручка от реализации / всего активов.

При Z > 0,3 вероятность банкротства низкая, а при Z < 0,2 высокая.

Отметим, что в уравнении Р. Таффлера и Г. Тишоу переменная X1 играет доминирующую роль по сравнению с тремя другими, а различительная прогностическая способность модели ниже по сравнению с Z-счетом Альтмана, в результате чего незначительные колебания экономической обстановки и возможные ошибки в исходных данных, в вычислении финансовых коэффициентов и всего индекса могут приводить к ошибочным выводам.