Курсовая работа: Экономическая эффективность и финансовая состоятельность бизнес-плана

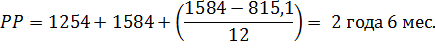

Срок окупаемости проекта при неравномерном поступлении доходов определяют путем прямого подсчета количества лет, исходя из того, что совокупные затраты по проекту составляют 3563,1 д.е., следовательно:

Т.е. период окупаемости проекта практически равен сроку реализации проекта, далее, согласно принятым критериям: проект должен иметь меньший срок окупаемости, нежели срок реализации, с одной стороны критерий соблюдается, с другой стороны разница между сроком реализации проекта и сроком окупаемости составляет всего 6 мес. В данном случае эффективность проекта сомнительна.

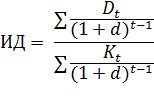

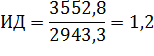

Индекс доходности проекта (ИД) – это отношение суммарного дисконтированного дохода к суммарным дисконтированным единовременным затратам:

Рассчитаем индекс доходности согласно имеющимся данным:

Критерий эффективности инвестиций по индексу доходности: индекс доходности должен превышать единицу, чем выше значение индекса доходности, тем выше эффективность проекта, в нашем случае индекс доходности 1,2. Т.е. превышение минимальное, эффективность проекта сомнительна.

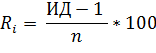

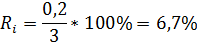

Рентабельность проекта (среднегодовая рентабельность инвестиций) – является разновидностью индекса доходности, соотнесенного со сроком реализации проекта. Она показывает, какой доход приносит каждый вложенный в проект рубль инвестиций :

Рассчитаем рентабельность проекта согласно имеющимся данным:

Критерий эффективности инвестиций по рентабельности проекта: рентабельность проекта должна быть положительной, чем выше значение рентабельности, тем выше эффективность проекта. В нашем случае рентабельность проекта минимальная и не превышает 10%, эффективность проекта сомнительна.

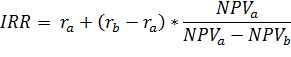

Внутренняя норма доходности (IRR) – это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам, IRR рассчитывается по формуле (для проектов с неравномерным поступлением доходов):

Где:

ra – ставка дисконта при которой NPV больше нуля

rb – ставка дисконта при которой NPVменьше нуля

NPVa – чистая настоящая стоимость при ставке ra

NPVb – чистая настоящая стоимость при ставке rb

Таблица 6. Расчет внутренней нормы доходности

| ставка дисконтирования d = 0,115 | ставка дисконтирования d = 0,25 | ||||

| Год | Денежный поток | коэффициент дисконтирования | PV | коэффициент дисконтирования | PV |

| Затраты | 3653,1 | 0,898 | 3280,5 | 0,8 | 2922,5 |

| Доходы | 4422 | 3552,8 | 2828,0 | ||

| 1 год | 1254 | 0,898 | 1126,1 | 0,800 | 1003,2 |

| 2 год | 1584 | 0,807 | 1278,3 | 0,640 | 1013,8 |

| 3 год | 1584 | 0,725 | 1148,4 | 0,512 | 811,0 |

| NPV | 272,3 | -94,5 | |||

| IRR | 11,8 | ||||

Проект эффективен если выполняется следующее условие IRR ≥ ставки дисконтирования, в нашем случае внутренняя норма доходности превышает ставку дисконтирования, но при этом очевидно, что превышение минимальное, следовательно, эффективность проекта также сомнительна.

Для того, чтобы проект был эффективен необходимо, во-первых, снизить затраты по проекту, во-вторых, увеличить объемы производства и сбыта готовой продукции. Нужно отметить, что увеличение объемов производства и сбыта готовой продукции может стать весьма затруднительным, поэтому наиболее эффективным будет снижение затрат в виде привлеченного кредита и снижение уровня затрат на производство продукции.

Нужно отметить, что согласно заданным условиям, денежный поток (т.е. полученные денежные доходы) не могут быть ниже 25 – 30% от выручки. Следовательно, целевая прибыль, которую планирует получить предприятие, должна составлять на первом году 313,3 тыс. д.е. (30% от выручки) на втором и третьем году реализации проекта 475,2 тыс. руб. (рис. 2).

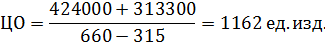

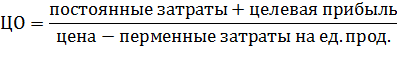

Целевой объем производства и реализации рассчитывается:

тогда:

1 год проекта