Курсовая работа: Фінансова криза підприємства та її діагностика

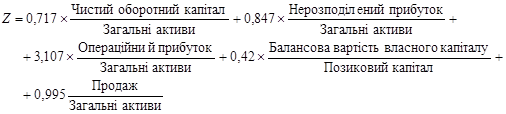

У 1983 р. Альтман одержав модифікований варіант своєї моделі для компаній, акції яких не котирувалися на біржі:

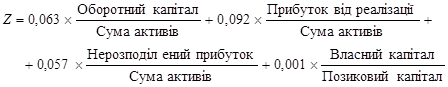

У цьому рахунку банкрутство досить імовірно, якщо Z< 1,23. У 1972 р. Лисе (Великобританія) одержав таку формулу:

Тут критичне значення становило 0,037.

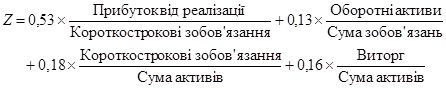

У1997 р. Таффлер одержав таку формулу:

Якщо величина Z-рахунку більше 0,3, то у підприємства непогані довгострокові перспективи; якщо менше 0,2, банкрутство досить імовірно.

Досвід діагностики банкрутства в США. Аналіз 183 американських фірм, що зазнавали фінансових труднощів протягом 10 років до 1931 р., показав, що найбільш надійним показником, який пророкує банкрутство, є зниження відношення чистого оборотного капіталу до суми всіх активів.

Порівняння показників 20 збанкрутілих у 1920–1929 рр. підприємств із показниками 19 успішних за 3 – 5 років до банкрутства показало, що надійними показниками, що пророкують банкрутство, є:

- прибуток на чистий власний капітал підприємства;

- відношення чистого власного капіталу до суми заборгованості.

Вивчення досвіду 939 підприємств за 1926–1936 рр. показало можливість пророкування банкрутства за 4 – 5 років до його настання на підставі динаміки трьох коефіцієнтів:

- коефіцієнт покриття процентних виплат;

- відношення чистого оборотного капіталу до суми активів;

- відношення чистого власного капіталу до суми заборгованості.

Перед банкрутством ці коефіцієнти є нижчими за нормальний

рівень і продовжують знижуватися.

У. X. Бівер на базі порівняння 79 підприємств-банкрутів із 79 підприємствами, що зберегли конкурентоспроможність, визначив наступні надійні показники, що пророкують банкрутство:

- відношення потоків коштів до суми заборгованості;

- коефіцієнти структури капіталу;

- коефіцієнти ліквідності.

Крім того, було встановлено, що у підприємств-банкрутів:

- відношення грошового потоку до сукупного боргу протягом п'яти років до банкрутства знизилося з +0,15 до -0,15,у фірм, що вижили, воностановило приблизно +0,45. З оглядуна відношення грошового потоку до боргів, йдеться про чистий грошовий потік підприємства;

- відношення чистого прибутку до сукупних активів протягом п'яти років до банкрутства поступово знижувалося з +0,05 до –0,2; у фірм, що вижили, він був дещо менший за +0,1.

Можливий прогноз за три роки до банкрутства. Інші результати дослідження дозволили зробити висновок, що у підприємств-банкрутів:

- відношення сукупного боргу до сукупних активів протягом трьох років до банкрутства поступово збільшувалося з +0,50 до +0,80; у фірм, що вижили, коливалося від +0,37 до +0,40;

- відношення оборотного капіталу до сукупних активів протягом трьох років до банкрутства поступово знижувалося з +0,30 до +0,06; у фірм, що вижили, коливалося від +0,40 до +0,42.

Можливий прогноз за один-два роки до банкрутства. У підприємств-банкрутів коефіцієнт поточної ліквідності протягом двох років до банкрутства знизився з 2,3 до 2,0; у фірм, що вижили – коливався від 3,3 до 3,5.