Курсовая работа: Менеджмент банківських пасивів

Залучені кошти за ступенем ліквідності поділяються на слідуючи групи:

депозити до запитання;

строкові депозити;

кошти кредиторів;

кошти, які є від продажу цінних паперів;

кредити інших банків.

Збільшення долі строкових депозитів покращує ліквідність банку і в меншому ступені сприяє підвищенню його дохідності. Підвищення долі депозитів до запитання призводить до протилежних результатів.

Загальними видами залучених коштів в Україні є депозити юридичних та фізичних осіб, а також міжбанківські кредити. Збільшення долі депозитів юридичних та фізичних осіб призводить до здешевіння ресурсної бази банку та підвищення дохідності банківських операцій. На основі аналізу структури ресурсної бази можна оцінити значимість кожного джерела залучених коштів, а також їх динаміку. Одержана інформація дозволяє зробити висновки відносно політики банку: збільшуючи об’єми своїх операцій, банк провадить агресивну політику або ж тримається політики помірного росту.

Депозити до запитання є найбільш дешевим видом ресурсів, але їх надмірна доля в загальній масі банківських ресурсів призводить до пониження ліквідності банку. Якщо брати до уваги світовий досвід, то ця доля не повинна перевищувати 30% суми всіх залучених коштів.

Якщо в складі залучених коштів мають перевагу міжбанківські кредити як один з найдорожчих видів ресурсів, тоді це призводить до залежності банку від ситуації на грошовому ринку. Тому, доля міжбанківських кредитів в ресурсній базі банку не повинна перевищувати 20%.

Аналіз структури залучених коштів закінчується виявленням темпів збільшення їх загальної суми та окремих її складових частин. Порівняння одержаних даних з темпами збільшення залучених коштів у банків-конкурентів за той же термін часу дозволяє зробити висновок про масштаби розширення діяльності банку по залученню грошових ресурсів.

Зобов’язання - це вимоги до активів банківської установи, що становлять її зобов’язання сплатити фіксовану суму коштів у визначений час у майбутньому.

Зобов’язання комерційного банку стосуються коштів клієнтів та інших банків, тимчасово залучених у вигляді кредитів і депозитів за відповідну плату, та іншої кредиторської заборгованості комерційного банку, що утворюються в процесі його діяльності.

Зобов’язання поділяються на дві групи:

Залучені кошти - це зобов’язання банку перед вкладниками, які надали свої вільні грошові кошти для зберігання на певних умовах;

Запозичені кошти - це зобов’язання перед кредиторами, ініціатором яких є сам банк.

Капітал (власні кошти) у фінансовій звітності банку є різницею між активами та зобов’язаннями. Капітал банку визначається як сума основного капіталу, до складу якого входять фактично сплачений зареєстрований статутний капітал, емісійні різниці між продажною і номінальною вартістю фактично реалізованих акцій, резервний фонд банку і т.п., та додаткового капіталу (капітал другого рівня), який складається з загальних страхових резервів банку, що утворюються для покриття кредитних, інвестиційних, валютних ризиків і ризиків цінних паперів, результати переоцінки основних засобів, сальдо по фінансових результатах поточного року (поточні доходи мінус поточні витрати)

При розрахунках суми капіталу розмір допоміжного капіталу не повинен перевищувати розмір основного капіталу. Поряд з цим, розмір капіталу корегується на суму основних засобів що перевищує розрахункову суму капіталу, тобто якщо сума основних засобів перевищує розрахункову суму капіталу, то розрахункова сума капіталу зменшується на суму даного перевищення. У випадку, коли сума основних засобів не перевищує розрахункову суму капіталу, розрахункова сума капіталу не змінюється.

За економічним змістом зобов’язання розподіляються:

кредити отримані від ЦБ;

кошти інших банків (залишки на коррахунках, кредити та депозити);

кошти клієнтів;

кошти бюджету, позабюджетних фондів;

боргові цінні папери, емітовані банком; та інші зобов’язання.

Наявність залишків на коррахунках і на депозитах, як правило, свідчить про довіру до банку з боку інших банків. Кошти бюджетних установ мають місце у тих банках, які мають право на здійснення касового обслуговування державного бюджету.

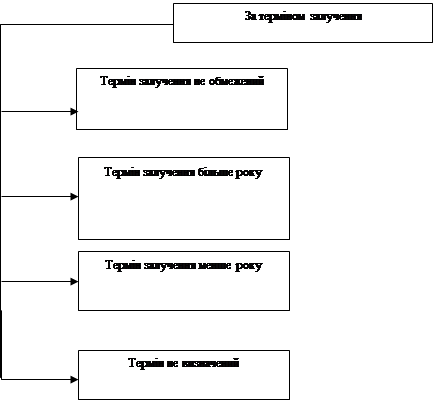

За терміном залучення пасиви розділяють на групи (рис.1.1)

капітал

капітал

довгострокові кредити;

термінові депозити;