Курсовая работа: Менеджмент банківських пасивів

короткострокові кредити;

термінові депозити

кореспондентські рахунки банку;

кошти до запитання клієнтів.

Рис. 1.1. Групи пасивів за терміном залучення.

Джерелами фінансових ресурсів є власні, залученні та позичені кошти, структура яких визначає фінансову незалежність і платоспроможність комерційного банку.

Таким чином, фінансовий стан банку характеризується розміром і структурою капіталу і зобов’язань та їх розміщення у його активах. В умовах ринкової економіки аналіз фінансового стану взагалі і пасивів банку, зокрема, є об’єктивною необхідністю ефективного управління формуванням та використанням його фінансових ресурсів.

Мета аналізу пасивів банку конкретизується у таких завданнях:

дослідження та оцінка динаміки, складу та структури капіталу і зобов’язань;

дослідження та оцінка платоспроможності та достатності капіталу;

дослідження та оцінка кредитів і депозитів;

дослідження та оцінка обгрунтованості розподілу прибутку;

узагальнююча оцінка розміру та структури капіталу і зобов’язань та ефективності вкладення фінансових ресурсів в активи банку;

розробка прогнозу конкурентоспроможності і розвідка фінансового потенціалу банку.

Загальний аналіз пасивів комерційного банку грунтується на застосуванні методик горизонтального, вертикального, порівняльного та коефіцієнтного аналізу.

Горизонтальний або трендовий аналіз дає можливість досліджувати динаміку капіталу і зобов’язань в цілому і по окремих видах. Розраховуються темпи росту окремих показників за ряд періодів і визначаються загальні тенденції їх зміни (або тренда).

Вертикальний (або структурний) аналіз грунтується на структурному дослідженні окремих показників пасивів. Визначається питома вага окремих структурних складових капіталу і зобов’язань. Відображає структуру джерел фінансових ресурсів.

Формування та регулювання достатнього власного капіталу.

Банківський капітал - це кошти і виражена у грошовій формі частка майна, що перебувають в розпорядженні банків та використовуються ними для здійснення операцій з розміщення коштів та надання послуг з метою одержання прибутку.

Найпоширенішою є класифікація банківського капіталу за джерелом утворення:

залучений капітал - це грошові кошти юридичних та фізичних осіб, залучені банком на вклади. Операції пов’язані із залученням коштів на вклади, мають назву депозитних, а таке залучення - депозитним;

запозичення коштів на міжбанківському ринку, у ЦБ, або шляхом продажу власних боргових зобов’язань на грошовому ринку називається позиковим. Спільним для залученого та позикового банківського капіталу є те, що це чужі для банку кошти, його зобов’язання перед вкладниками та кредиторами;

власний капітал представляє собою грошові кошти та виражену у грошовій формі частину майна, які належать його власникам, забезпечують економічну самостійність і фінансову стійкість банку, використовуються для здійснення банківських операцій та надання послуг з метою одержання прибутку.

Сутність функцій власного капіталу полягає в тому, що він служить для захисту інтересів вкладників, гарантування вкладів і кредиторів банку, для покриття можливих збитків від банківської діяльності.

Сутність регулюючої функції полягає в тому, що через фіксацію розміру власного капіталу регулюючі та наглядові органи впливають на діяльність банку в цілому.

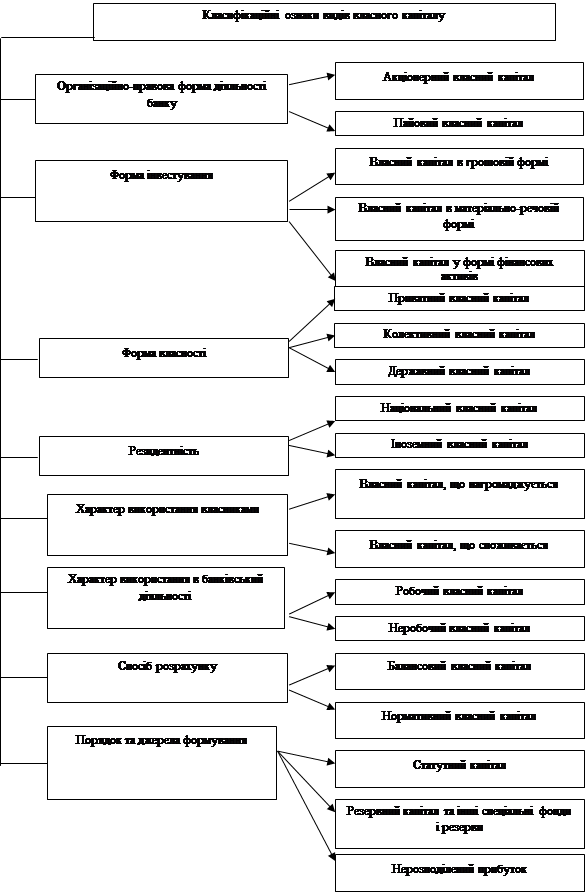

Рис.1.2 Класифікація видів власного капіталу комерційного банку.

|

Залежно від організаційно-правової форми діяльності комерційного банку його власний капітал поділяється на:

Акціонерний - формується початково від випуску та розміщення акцій. У разі продажу акцій за ціною, вище ніж номінальна вартість, засновники (акціонери) комерційного банку одержують емісійний доход, який є складовою частиною власного капіталу.

Пайовий - формується початково за рахунок внесків коштів та майна (паїв) у статутний капітал банку. Пайові комерційні банки організуються на засадах товариств з обмеженою відповідальністю, в яких відповідальність кожного учасника обмежена розміром його вкладу.