Курсовая работа: Оптимізація портфелю цінних паперів (з урахуванням ризиків)

вважається, що дані минулих періодів, які використані при розрахунках доходності і ризику, повністю відображають майбутні значення доходності;

ступінь і характер взаемозв'язку між цінними паперами виражається коефіцієнтом лінійної кореляції.

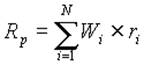

За моделлю Марковіца доходність портфеля цінних паперів — це середньозважена доходність паперів, його складових, яка визначається формулою:

(1.1)

(1.1)

де N — кількість цінних паперів, які розглядаються;

Wi — процентна частка даного паперу в портфелі;

ri — доходність даного паперу.

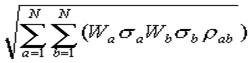

Ризик портфеля цінних паперів визначається функцією:

(1.2)

(1.2)

де Wi — процентна частка даних паперів у портфелі;

sa sb — ризик даних паперів (середньоквадратичне відхилення)

rab — коефіцієнт лінійної кореляції

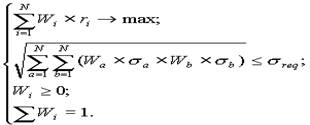

З використанням моделі Марковіца для розрахунку характеристик портфеля пряма задача набуває вигляд:

(1.3)

(1.3)

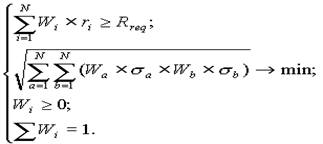

Обернена задача розраховується аналогічно:

(1.4)

(1.4)

При застосуванні моделі Марковіца на практиці для оптимізації фондового портфеля використовуються наступні формули:

1) доходність цінних паперів:

(1.5)

(1.5)

деT — кількість минулих спостережень доходності даних цінних паперів;

2) ризик цінного паперу:

(1.6)

(1.6)

3) коефіцієнт кореляції між двома цінними паперами:

(1.7)

(1.7)

де rat , rbt — доходність цінних паперів а та b в період t

Зрозуміло, що для N цінних паперів необхідно розрахувати N(N-1)/2 коефіцієнтів кореляції.

Доходність цінних паперів складається з курсової різниці, дивідендних платежів, купонних платежів, дисконта тощо. В умовах сучасного фондового ринку України розраховувати на дивіденди поки що рано. Через це за доходність цінних паперів приймається відносна курсова різниця.

Модель Марковіца раціонально використовувати при стабільному стані фондового ринку, коли бажано сформувати портфель з цінних паперів різного характеру, що належать різним галузям. Основний недолік моделі – очікувана доходність цінних паперів приймається рівній середній доходності за даними минулих періодів.

1.2.2 Модель Шарпа

На відміну від моделі Марковіца, яка розглядає взаємозв'язок доходності цінних паперів, модель Шарпа розглядає взаємозв'язок доходності кожного цінного папера з доходністю ринку в цілому.