Отчет по практике: Учет анализ и аудит финансовых вложений

-обеспечение ликвидности организации;

-использование ликвидных финансовых вложений в качестве обеспечения при получении кредита.

![]() Для оценки динамики и структуры финансовых вложений используются данные форм № 1 «Бухгалтерского баланса» и № 5 «Приложение к бухгалтерскому балансу», для оценки доходности финансовых вложений дополнительно надо использовать данные формы № 2 «Отчет о прибылях и убытках», Справки и расшифровки к ней. Так, динамику и структуру финансовых вложений можно оценить по следующим составляющим, перечисленным в Приложении к бухгалтерскому балансу:

Для оценки динамики и структуры финансовых вложений используются данные форм № 1 «Бухгалтерского баланса» и № 5 «Приложение к бухгалтерскому балансу», для оценки доходности финансовых вложений дополнительно надо использовать данные формы № 2 «Отчет о прибылях и убытках», Справки и расшифровки к ней. Так, динамику и структуру финансовых вложений можно оценить по следующим составляющим, перечисленным в Приложении к бухгалтерскому балансу:

-вклады в уставные капиталы других организаций;

-долговые ценные бумаги;

-предоставленные другим организациям займы;

-прочие вложения.

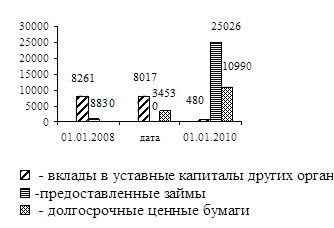

На рисунке 6 предоставлена динамика состава финансовых вложений.

Рисунок 6 – Динамика состава финансовых вложений

Наибольший рост стоимости финансовых вложений в части предоставленных займов и уменьшение в части вкладов в уставные капиталы других организаций наблюдается в 2009 г.

Участие в уставном капитале других организаций рассчитывается по формуле (1):

R = Д/ФВ*100, (1)

где R - доходность (рентабельность) участия в уставном капитале других организаций;

Д - доходы от участия в других организациях;

ФВ – среднегодовая величина финансовых вложений в виде вкладов в уставные капиталы других организаций.

Предоставленные займы и приобретенные долговые ценные бумаги рассчитываются по формуле (2):

R = П/ФВ*100, (2)

где R – доходность (рентабельность) предоставленных займов и приобретенных долговых ценных бумаг;

П – полученные проценты;

ФВ – среднегодовая величина предоставленных займов, размещенных депозитов и приобретенных долговых ценных бумаг.

Для более точных расчетов необходимо использовать дополнительную информацию о финансовых вложениях и применять следующие формулы годовой доходности финансовых вложений.

Доходность приобретения дебиторской задолженности (на основании уступки права требования) рассчитываются по формуле (3):

R = (ДЗк - ДЗн )/ ДЗн * 365/д, (3)

где R - доходность приобретения дебиторской задолженности;

ДЗк – средства, полученные в счет погашения дебиторской задолженности;

ДЗн – средства, затраченные на приобретение дебиторской задолженности;

д – длительность операции, дни.

Доходность участия в простом товариществе рассчитывается по формуле: