Реферат: Аудит налогообложения НДС

1.1. Экономическая роль налога на добавленную стоимость

Основное место в Российской налоговой системе занимают косвенные налоги, к которым относятся: налог на добавленную стоимость, акцизы и таможенная пошлина. В составе доходов бюджета они занимают определяющее место. Такое количество косвенных налогов неизбежно приводит к неоднократному обложению одного и того же объекта и способствует постоянному росту цен на потребительские товары и услуги. Наиболее существенным из косвенных налогов, применяемых в Российской Федерации, является налог на добавленную стоимость.

Схема взимания налога на добавленную стоимость (НДС) была предложена французским экономистом М. Лоре в 1954 г. Это самый молодой из налогов, формирующих основную часть доходов бюджетов. Во Франции он стал применяться с 1958 г. Однако показатель добавленной стоимости значительно раньше использовался в статистических целях. Например, в США он применялся с 1870 г. для характеристики объемов промышленной продукции. В нашей стране показатель добавленной стоимости использовался в аналитических целях в период нэпа.

Налог на добавленную стоимость — косвенный налог, влияющий на процесс ценообразования и структуру потребления. В моделях западных экономических систем он выполняет важную роль в регулировании товарного спроса. Переход к косвенному налогообложению в нашей стране обусловлен необходимостью решения следующих задач:

• ориентации на гармонизацию налоговых систем стран Европы;

• обеспечения стабильного источника доходов в бюджет;

• систематизации доходов.

Основная функция НДС — фискальная. В среднем НДС формирует 13,5% доходов бюджетов стран, применяющих этот налог. Но доля НДС в бюджетах отдельных стран существенно различается.

Для функционирования НДС необходимы соответствующая информационная база, система учета и контроля. В отечественных бухгалтерских регистрах не предусмотрен порядок отражения величины добавленной стоимости, что не позволяет достоверно определить налогооблагаемый оборот и одновременно усложняет методику исчисления налога. Теоретически этот налог определяется как форма изъятия в бюджет части добавленной стоимости. Добавленная стоимость создается на всех стадиях производства и обращения и определяется в виде разницы между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на издержки производства и обращения. В то же время методические положения относительно базы налогообложения НДС, которыми руководствуется практика, не совпадают с понятием «добавленная стоимость», что приводит к значительному расширению объекта налогообложения.

1.2. Плательщики налога на добавленную стоимость. Объект обложения, налоговая база и ставка

Круг плательщиков НДС очень широк. Ими являются все организации (государственные и муниципальные предприятия, хозяйственные товарищества и общества, учреждения) Независимо от форм собственности и ведомственной принадлежности, имеющие статус юридического лица согласно законодательству Российской Федерации и осуществляющие производственную и иную коммерческую деятельность. При условии осуществления производственной и иной коммерческой деятельности плательщиками НДС могут быть: предприятия с иностранными инвестициями; международные объединения и иностранные юридические лица.

В соответствии с НК РФ с 2001 г. в число плательщиков НДС вошли индивидуальные предприниматели, которые теперь уравнены с организациями в отношении исчисления и уплаты НДС.

Расширив круг налогоплательщиков, НК РФ дает право получить освобождение от исполнения обязанностей налогоплательщика организациям и индивидуальным предпринимателям. Условием для этого является размер выручки от реализации товаров (работ, услуг) без НДС и налога с продаж — в течение предшествующих трех месяцев он не должен превышать в совокупности 1 млн. руб. Для освобождения от НДС налогоплательщик должен представить в налоговый орган письменное уведомление и выписки: из бухгалтерского баланса; из книги продаж; из книги учета доходов и расходов и хозяйственных операций, а также копии журнала счетов-фактур не позднее 20-го числа того месяца, начиная с которого он претендует на освобождение. Освобождение предоставляется с любого месяца не менее чем на один год и должно продлеваться по истечении этого срока.

Налог на добавленную стоимость включается поставщиком (продавцом) в цену продукции, реализуемой потребителем (покупателем). Для упрощения расчетов объектом налогообложения у предприятий, производящих продукцию, является не добавленная стоимость, а весь оборот по реализуемым ими товарам (работам, услугам). С целью исключения двойного налогообложения и взимания налога с добавленной стоимости введен механизм исчисления налога, позволяющий уплачивать в бюджет разность между НДС, полученным от покупателей продукции, и НДС, уплаченным поставщикам материальных ресурсов (работ, услуг), израсходованных в производственном процессе.

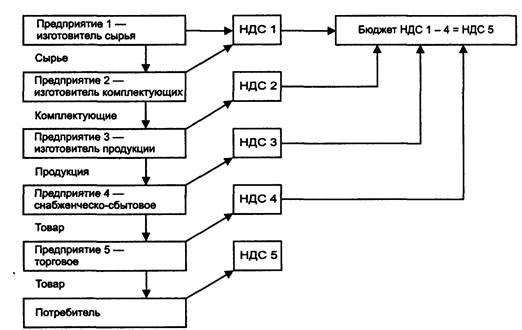

Рассмотрим упрощенную схему расчета НДС при прохождении товара через ряд предприятий — от изготовителя сырья до конечного потребителя готовой продукции (рис. 1).

Объектом обложения налогом на добавленную стоимость являются: обороты по реализации на территории РФ товаров, выполненных работ и оказанных услуг, в том числе передача права собственности на товары (результаты работ, услуги) на безвозмездной основе, по соглашению о предоставлении отступного и новации; товары, ввозимые на территорию РФ в соответствии с таможенным режимом. Налогом облагается реализация товаров не только собственного производства, но и приобретенных на стороне. При этом товаром считается: продукция (предмет, изделие), здания, сооружения, другие виды недвижимого имущества, электро- и теплоэнергия, газ, вода. При реализации работ НДС облагаются объемы выполненных строительно-монтажных, в том числе для собственного потребления, ремонтных, научно-исследовательских, опытно-конструкторских, технологических, проектно-изыскательных, реставрационных и других работ.

Рис. 1. Упрощенная схема расчета НДС

Налогом на добавленную стоимость облагается реализация определенных видов услуг.

НДС взимается по следующим ставкам:

0% — при реализации:

1) товаров (за некоторым исключением), помещенных под таможенный режим экспорта при условии их фактического вывоза за пределы таможенной территории Российской Федерации и представления документов, предусмотренных Кодексом;

2) работ (услуг), непосредственно связанных с производством и реализацией указанных выше товаров;

10% — по продовольственным товарам и товарам для детей по перечню, приведенному в Налоговом кодексе;

18% — по остальным товарам (работам, услугам), включая подакцизные и продовольственные товары.

При реализации товаров (работ, услуг) налогоплательщик дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога, которая исчисляется по каждому виду этих товаров (работ, услуг) как соответствующая налоговой ставке процентная доля цен (тарифов).

При реализации товаров (работ, услуг) выставляются соответствующие счета-фактуры не позднее пяти дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

В расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах, соответствующая сумма налога выделяется отдельной строкой.

При реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения), а также при освобождении налогоплательщика в соответствии со ст. 145 НК РФ от исполнения обязанностей налогоплательщика расчетные документы, первичные учетные документы оформляются и счета-фактуры выставляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)».

При реализации товаров (работ, услуг) населению по розничным ценам (тарифам) соответствующая сумма налога включается в указанные цены (тарифы). При этом на ярлыках товаров и ценниках, выставляемых продавцами, а также на чеках и других выдаваемых покупателю документах сумма налога не выделяется.