Реферат: Комплексный анализ инвестиционных проектов

K

Nni = ånik * wk

k =1

5 этап. Инвестиционный проект абсолютно выгоден, если его показатель полезности превышает заранее заданный критический показатель полезности.

Инвестиционный проект относительно выгоден, если его показатель полезности выше показателя полезности альтернатив.

Для данного примера дерево целей будет выглядеть следующим образом:

0,5 0,5

|  |

Веса подцелей рассчитывались следующим образом:

1. Экспертным методом определено, что веса конечных стоимостей при определении разными методами относятся как 0,5:0,5 соответственно.

2. Для преобразования проявлений величин альтернатив по проектам в показатели частичной полезности использовалась функция, базирующаяся на зависимости показателей частичной полезности и их проявлений.

Для обоих критериев:

| Проявление | Диапазон проявления (тыс.грн) | Показатель частичной полезности |

| Очень низкая | (0 - 10] | 0 |

| Низкая | (10 - 20] | 0,2 |

| Ниже средней | (20 - 30] | 0,4 |

| Средняя | (30 - 40] | 0,6 |

| Высокая | (40 - 50) | 0,8 |

| Очень высокая | 50 и выше | 1 |

С помощью приведенного графика можно определить значения показателей частичной полезности для обоих критериев.

Взвешенный показатель частичной полезности рассчитывается путем умножения показателя частичной полезности на веса принадлежащего критерия и подчиненной цели. Для альтернативы критерия конечной стоимости имущества, определенной методом запрета сальдирования этот показатель составит:

Для проекта А: 0,6*0,5*1=0,3

Для проекта В: 0,8*0,5*1 =0,4

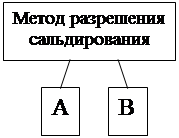

Для альтернативы критерия конечной стоимости имущества, определенной методом разрешения сальдирования показатель составит:

Для проекта А: 0,2*0,5*1=0,1

Для проекта В: 0,4*0,5*1=0,2

Для определения общего показателя полезности проектов необходимо суммировать данные показатели:

Для проекта А: N =0,4

Для проекта В: N =0,6

Т.к. проект В имеет максимальный показатель полезности, то этот проект относительно выгоден.

Метод анализа полезной стоимости в данном случае лишь подтвердил выгодность проекта В по сравнению с проектом А. По обоим методам этот проект являлся относительно выгодным. Однако бывают случаи, когда по одному методу проект является относительно выгодным, а по другому нет. В этом случае полезно применять метод анализа полезной стоимости, который взвесит полезность полученных оценок и выдаст конечный результат.

Анализ полезности представляет собой относительно простой способ нахождения решений при многоцелевых проблемах, проводимых с незначительными расчетами. Результаты анализа полезности можно относительно легко интерпретировать, если нормирование весов целей происходит до 1 или 100 (т.е. как доля или процент).

Критерии целей, веса целей и функций преобразования можно получить только путем субъективных оценок, который может быть связан с относительно высоким уровнем затрат, а также неточностью оценок.

Заключение

Оценка инвестиционных проектов с помощью динамических моделей (в частности методом оценки конечной стоимости имущества) гораздо более привлекательна и достоверна, чем оценка с помощью статических моделей. Преимущественный учет поступлений и выплат, а также исследование динамики показателей по нескольким периодам - это существенные особенности, отличающие динамические модели от статических в сторону получения более точных оценок.

При оценке инвестиционных проектов методом конечной стоимости имущества выяснилось, что наиболее привлекательным является проект В. Эта привлекательность обусловлена, главным образом, тем, что у данного проекта намного ниже постоянные издержки, к чему всегда стремятся при управлении. Это и приобретение оборудования, заработная плата АУП, прочие постоянные издержки. А также величина кредита существенно меньше.

При проведении инвестиционного анализа необходимо помнить, что для потенциального инвестора кроме финансовых показателей могут быть важными также другие критерии целесообразности реализации проекта: