Реферат: Оценка стоимости ценных бумаг

N обл – номинальная стоимость (номинал) облигации.

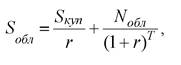

Принимая требуемую инвестором ставку доходности постоянной из года в год, уравнение (3) можно упростить:

Например, инвестор приобрел облигацию номиналом 1000 руб. с купонной ставкой 10%, которая соответствует ежегодной выплате 100 руб. Предположим, что требуемая в данный момент инвестором ставка доходности для этого типа облигаций составляет 20%, а срок до погашения - 3 года. Приведенная стоимость такой ценной бумаги будет равняться:

S обл = 100/1,2 + 100/1,22 + 100/1,23 + 1000/1,23 ≈ 789,35 руб.

При больших значениях параметра T для вычисления по этой формуле целесообразно пользоваться таблицами аннуитета (в данном случае находится аннуитет при 20% в течение 3-х периодов).

Так как действительная стоимость облигации S обл в данном случае меньше номинальной Nобл , то при нормальной рыночной ситуации такая облигация должна продаваться с дисконтом относительно номинала. Это является следствием того, что требуемая ставка доходности оказалась больше, чем купонная ставка облигации.

Если действительная стоимость облигации меньше номинальной, то при нормальной рыночной ситуации такая облигация должна продаваться с дисконтом относительно номинала. Если действительная стоимость – больше номинала, облигация должна продаваться с премией.

Предположим теперь, что вместо ставки дисконтирования 20% для некоторой облигации используется ставка 8% (т. е. новая облигация характеризуется значительно меньшим риском, чем прежняя). Значение приведенной стоимости в данном случае будет иным:

S обл = 100/1,08 + 100/1,082 + 100/1,083 + 1000/1,083 ≈ 1051,54 руб.

В этом случае действительная стоимость новой облигации Sобл превышает ее номинальную стоимость Nобл , равную 1000 руб., поскольку требуемая ставка доходности оказывается меньше купонной ставки этой облигации. Чтобы купить эту облигацию, в нормальной рыночной ситуации инвесторы готовы платить премию (надбавку к номинальной стоимости).

Если требуемая ставка доходности равняется купонной ставке облигации (что случается довольно редко и, как правило, в момент первичного размещения облигаций), приведенная стоимость облигации обычно равняется ее номинальной стоимости.

2.3.2. Бескупонные облигации

Согласно Федеральному закону РФ «Об акционерных обществах» от 26 декабря 1995 г. № 208-ФЗ, облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки. Таким образом, выплата купонных процентов – не является обязательным условием эмиссии облигаций.

Бескупонная облигация не предусматривает периодических выплат процентов, зато продается со значительным дисконтом относительно своего номинала. Покупатель такой облигации получает доход, который образуется за счет постепенного увеличения действительной стоимости Sобл относительно ее первоначальной покупной цены (цены ниже ее номинальной стоимости), пока облигация не будет выкуплена по своей номинальной стоимости в день ее погашения.

7

Бескупонная облигация не предусматривает периодических выплат процентов. Ее владелец получает доход за счет дисконта (скидки) на цену облигации.

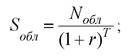

Уравнение определения действительной стоимости бескупонной облигации представляет собой усеченный вариант уравнения (4), применяемого для обычной облигации (т. е. облигации, по которой выплачиваются проценты). Компонент «приведенная стоимость процентных платежей» исключается из уравнения, и приведенная стоимость облигации оценивается лишь «приведенной стоимостью основного платежа в момент погашения облигации»:

(5)

(5)

2.3.3. Облигации с полугодовыми и ежеквартальными купонами

На современном российском рынке представлены, главным образом, облигации с ежегодными выплатами. Однако, например, в США принято использовать полугодовые выплаты (даже облигации с ежегодными выплатами при сравнении их доходности приводятся к виду, соответствующему аналогичным инструментам с полугодовыми выплатами). В ряде случаев в мировой практике используются также облигации с ежеквартальны-

Если проценты на облигацию начисляются раз в полгода, уравнение (3) модифицируется к виду:

![]() (6)

(6)

где:

r – по-прежнему номинальная требуемая годовая процентная ставка;

S куп /2 – полугодичные купонные выплаты по облигации;

2n – общее количество полугодичных купонных выплат до наступления срока погашения облигации.

Аналогично уравнение (3) можно модифицировать для случая начисления процентов раз в квартал:

![]() (7)

(7)

При начислении купонного дохода раз в полугодие или раз в квартал соответствующие модификации претерпит и уравнение действительной стоимости (1) для бессрочных облигаций: