Реферат: Оценка стоимости ценных бумаг

2. Когда рыночная ставка доходности оказывается меньше, чем купонная ставка облигации, цена этой облигации будет больше, чем ее номинальная стоимость. Таким образом, эта облигация продается с премией к ее номинальной стоимости. Величина, на которую текущая цена превышает номинальную стоимость, называется премией по облигации.

Дисконтом называется величина, на которую номинальная стоимость облигации превышает ее текущую рыночную цену.

Премией называется величина, на которую текущая рыночная цена облигации превышает ее номинальную стоимость.

3. Когда рыночная ставка доходности равняется купонной ставке облигации, цена этой облигации будет равняться ее номинальной стоимости. Говорят, что такая облигация продается по своей номинальной стоимости.

4. Наличие зависимости между процентными ставками и ценой облигации ведет к тому, что колебания процентных ставок порождают колебания цен облигаций. Однако важно отметить, что инвестор подвергается риску возможных убытков, связанному с процентным риском, лишь в том случае, если ценная бумага продается до наступления срока ее погашения и с момента ее покупки уровень процентных ставок повысился.

5. При заданном изменении рыночной доходности цена облигации будет изменяться на тем большую величину, чем больше времени остается до срока ее погашения. Чем больше времени остается до срока погашения облигации, тем большими могут оказаться флуктуации цены, связанные с заданным изменением рыночной ставки доходности. Чем

11

ближе по времени инвестор оказывается к этой относительно большой стоимости погашения, тем меньше сказываются на определении рыночной цены соответствующей ценной бумаги выплаты процентов по ней и тем менее важными для рыночной цены этой облигации будут изменения рыночной ставки доходности.

6. При заданном изменении рыночной ставки доходности цена облигации будет изменяться тем больше, чем ниже ее купонная ставка. Иными словами, изменчивость цены облигации связана с изменением купонной ставки обратно пропорциональной зависимостью. Этот эффект вызван тем, что чем ниже купонная ставка облигации, тем большая величина дохода инвестора связана с основной выплатой при погашении облигации (в противоположность промежуточным выплатам процентов). Иными словами, в случае облигации с низкой купонной ставкой инвесторы реализуют свою доходность позже, чем в случае облигации с высокой купонной ставкой. Вообще говоря, чем к более отдаленному будущему относится большая часть потока выплат, тем большим оказывается эффект подсчета приведенной стоимости, вызванный изменением требуемой доходности. Даже если облигации с высокой и низкой купонной ставками характеризуются одним и тем же сроком погашения, цена облигации с низкой купонной ставкой, как правило, более изменчива.

Существует 6 особенностей поведения рыночной цены облигации, вызванных процентным риском.

♦ если купонная ставка облигации равна рыночной ставке доходности, она продается по номиналу

♦ если купонная ставка облигации меньше рыночной ставки доходности, она продается с дисконтом относительно номинала

♦ если купонная ставка облигации больше рыночной ставки доходности, она продается с премией относительно номинала

♦ владелец облигации подвергается процентному риску лишь при досрочной продаже облигации

♦ чем больше времени остается до срока погашения облигации, тем большими могут оказаться флуктуации цены, связанные с изменением рыночной ставки доходности

♦ изменчивость цены облигации связана с амплитудой флуктуаций купонной ставки обратно пропорциональной зависимостью

2.5. Премия и дисконт в процессе размещения облигации

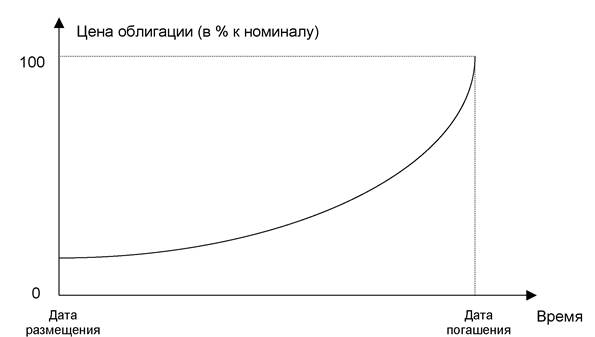

Бескупонные облигации, как правило, изначально выпускаются с дисконтом. Цена таких облигаций при неизменной процентной ставке монотонно растет, приближаясь к номинальной цене в момент погашения. На рис. 2 представлена примерная функция изменения цены бескупонной облигации с течением времени.

12

Рис. 2. Функция изменения цены бескупонной облигации во времени

Рис. 2. Функция изменения цены бескупонной облигации во времени

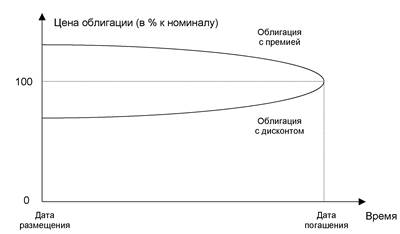

Купонные облигации продаются по цене выше номинала (с премией), если дисконтированный купонный доход превышает процентную ставку, и по цене ниже номинала (с дисконтом), если дисконтированный купонный доход оказывается ниже процентной ставки. В первом случае уплачиваемая инвесторами премия является платой за то, что ожидаемый доход превышает средний доход, получаемый обычными кредиторами. Во втором случае дисконт является компенсацией за недополучение среднерыночного кредиторского дохода. По мере приближения момента погашения облигаций число неполученных еще инвестором купонных выплат естественным образом сокращается. При этом в первом случае сокращается также избыточный (по отношению к уровню процентной ставки) купонный доход и цена облигаций снижается. Во втором случае сокращаются удельные потери инвестора от недополучения купонного дохода (также по отношению к уровню процентной ставки), и цена облигаций растет.

Бескупонные облигации, как правило, размещаются среди инвесторов с дисконтом.

Купонные облигации размещаются с премией, если дисконтированный купонный доход превышает процентную ставку, и с дисконтом, если дисконтированный купонный доход оказывается ниже процентной ставки.

В результате в момент погашения цена облигации с премией и облигации с дисконтом сравниваются на номинальной цене облигации. Соответствующие функции показаны на рис. 3.

Премия является платой инвесторов за то, что ожидаемый ими доход от облигаций превышает средний доход, получаемый владельцами банковских вкладов.

Дисконт является компенсацией покупателям облигаций за ожидаемое ими недополучение среднерыночного кредиторского дохода.

13

Рис. 3. Функция изменения цены купонных облигаций во времени

2.6. Риск корпоративного дефолта

Финансовое состояние коммерческой фирмы в общем случае менее устойчиво, чем государства. Поэтому корпоративные облигации предусматривают специальную скидку к цене, которая имеет характер дисконта за риск дефолта компании. Дисконт за риск корпоративного дефолта представляет собой разницу между ценой государственной облигации (являющейся «безрисковой» с точки зрения такого дефолта) и аналогичной ей по срокам и доходности корпоративной облигации. Чем выше риск дефолта, тем значительнее размер такого дисконта. Риск корпоративного дефолта зависит от финансовой устойчивости, конъюнктурных особенностей, особенностей налогообложения, монопольного положения компании-эмитента и проч. Принято считать, что риск дефолта тем ниже, чем: