Дипломная работа: Анализ и оптимизация состава и структуры источников финансирования активов

Изучение проблемы темпов устойчивого роста свидетельствует о том, что на эту характеристику оказывают также влияние параметры, характеризующие текущее финансовое состояние фирмы, и прежде всего, ликвидность и оборачиваемость текущих активов. Исследование этого аспекта особенно актуально в современных условиях функционирования отечественных организаций.

Как известно, величина текущих активов, их оборачиваемость, а также показатели ликвидности и платежеспособности весьма мобильны и менее стабильны, чем рассмотренные выше факторы. Таким образом, стабильность развития прямо зависит от стабильности текущей хозяйственной деятельности. Данный вывод может быть подтвержден моделями темпов устойчивого роста, в которые включены показатели ликвидности, оборачиваемости текущих активов и другие, характеризующие текущую хозяйственно-финансовую деятельность.

Так, можно получить следующую математическую зависимость:

Тур = Rn * Ктл * dто * k * Кф * (1-Н) * (1-Кпд),

где Кпд – коэффициент выплаты дивидендов, определяется как отношение суммы выплаченных дивидендов к общей величине чистой прибыли;

Тур – темп устойчивого роста собственного капитала;

Пч (1- Кпд) – часть чистой прибыли, реинвестированный в развитие организации;

Rn – рентабельность продаж;

Ктл – коэффициент текущей ликвидности;

dто – доля текущих активов в общей сумме активов баланса;

k – коэффициент, характеризующий отношение прибыли до налогообложения к прибыли от реализации.

Эта модель отражает зависимость показателя темпов устойчивого роста собственного (акционерного) капитала от основных параметров, характеризующих действия оперативных, тактических и стратегических финансовых решений.

Очевидно, что успешная реализация разработанной политики (формирования собственных финансовых ресурсов обеспечивает организации:

1. максимизацию массы прибыли с учетом допустимого уровня финансового риска;

2. формирование рациональной структуры использования чистой прибыли на выплату дивидендов и на развитие производства;

3. разработку эффективной амортизационной политики;

4. формирование рациональной эмиссионной политики (дополнительной эмиссии акций) или привлечение дополнительного паевого капитала.

1.3 Управление уровнем капитала и его ростом. Основные финансовые пропорции в управлении капиталом

Основной целью управления уровнем капитала является не только приобретение необходимых активов, но и оптимизация структуры капитала с целью обеспечения минимальной цены источников финансирования и максимизации стоимости фирмы.

Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых в процессе хозяйственной деятельности. Она оказывает активное влияние на уровень экономической и финансовой рентабельности организации, определяет систему коэффициентов финансовой устойчивости и, в конечном счете, формирует соотношение доходности и риска в процессе развития фирмы.

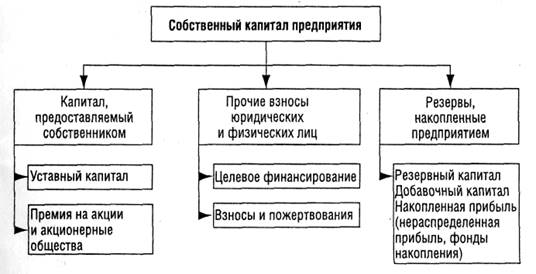

Отметим, что источники финансирования активов предприятия в российской практике отличаются от зарубежных. В России все источники финансирования активов предприятия делятся на четыре группы:

1) собственные средства предприятий и организаций (рис. 1.1);

2) заемные средства;

3) привлеченные средства;

4) средства государственного бюджета.

Рис.1.1. Структура собственного капитала предприятия

К собственным средствам предприятия в этом случае относятся:

- уставный капитал (средства от продажи акций и паевые взносы участников или учредителей);