Дипломная работа: Развитие земельно-ипотечного кредитования в России

Таблица 1.3 – Численность кредитных учреждений России

| Кредитные учреждения | 1914 г. | 1915 г. | 1916 г. | 1917 г. |

| Кредитные товарищества | 10695 | 11465 | 11972 | 12114 |

| Ссудо-сберегательные товарищества | 3891 | 4108 | 4289 | 4363 |

| Союзы кредитных товариществ | 11 | 25 | 83 | 136 |

| Земские кассы | 232 | 254 | 281 | 281 |

К 1915 г. соотношение между ними по площади заложенной земли составляло соответственно 35,9%, 23,5%, 25,4% и 15,2%. По объемам выданных ссуд ведущие позиции занимал Крестьянский поземельный банк, выдавший к 1915 г. 1466,6 млн. руб. В общем объеме ипотечного кредитования в 1915 г. доля сельской ипотеки была около 69% [9, с. 14].

Основным видом кредитной деятельности в сельском хозяйстве в дореволюционной России вплоть до 1917 г. была ипотека, а основным предметом залога являлись частновладельческие земли. К началу XX в. клиентами земельных банков являлись две трети частных землевладельцев. Ими было заложено 62% угодий и 78% земель, находившихся в частном личном владении. Объем ссуд, выдаваемых земельными банками, в середине 1910-х годов были сравнимы с основными активами акционерных коммерческих банков.

1.2 Экономическая сущность, основные понятие и отличительные черты земельно-ипотечного кредитования

Действующее законодательство об обороте земель сельскохозяйственного назначения юридически закрепило возможность заключения кредитных договоров под залог земельных участков данной категории. В ряде правительственных документов, принятых в рамках национального проекта по развитию агропромышленного комплекса, залог рассматривается как основной источник привлечения долгосрочных кредитных ресурсов в сельское хозяйство.

Согласно Федеральному закону "Об ипотеке (залоге недвижимости)", по договору о залоге недвижимого имущества залогодержатель имеет право получить удовлетворение своих денежных требований к должнику по обязательству из стоимости заложенного недвижимого имущества.

Важным условием залога является то, что в данном случае земли сельскохозяйственного назначения остаются у залогодателя в его владении и пользовании. При залоге земель сельскохозяйственного назначения такое правомочие собственника, как распоряжение, позволяющее включать имущество в экономический оборот путем совершения распорядительных сделок, ограничено.

Таким образом, заложенные земли сельскохозяйственного назначения не исключаются из оборота, а только ограничиваются в возможности гражданского оборота. Между тем, в российском законодательстве не дается отдельного определения залога земель сельскохозяйственного назначения.

Под залогом, как правило, понимается один из способов реализации исполнения залогодателем принятых на себя обязательств. В широком смысле залог земель сельскохозяйственного назначения можно рассматривать как совокупность экономических, правовых и организационных механизмов привлечения долгосрочных инвестиционных ресурсов предприятиями сельского хозяйства

Экономическая сущность залога земель сельскохозяйственного назначения определяется экономическими отношениями, возникающими по поводу использования земель сельскохозяйственного назначения для привлечения долгосрочных инвестиционных ресурсов предприятиями сельского хозяйства. Экономический механизм включает в себя не только эффективное распоряжение инвестиционными ресурсами, полученными сельскохозяйственным предприятием, не только банковские услуги по предоставлению и обслуживанию кредитов под залог земель сельскохозяйственного назначения, но и привлечение долгосрочных инвестиционных ресурсов с фондового рынка.

Экономическую сущность залога земель сельскохозяйственного назначения выражают такие базовые функции как:

- формирование и функционирование механизма привлечения долгосрочных инвестиционных ресурсов в сельское хозяйство,

- мобилизация потенциала сельскохозяйственных предприятий. Основные принципы ипотеки указаны на рисунке 1.1.

Рисунок 1.1 – Основные принципы ипотеки

Несмотря на интернациональный характер института залога недвижимого имущества, ипотека в разных странах имеет свое месть и смысл. Вследствие этого в каждой стране действует свое специфическое законодательство по регулированию отношений в данной сфере.

1.3 Анализ зарубежного и отечественного опыта кредитного обеспечения и факторы, сдерживающие развитие земельно-ипотечного рынка в России

Опыт стран с рыночной экономикой показывает, что залог недвижимости остается важнейшим источником финансирования сельскохозяйственных производителей, оптимизации землевладения и землепользования в сельском хозяйстве. Как отмечает Г.Е. Быстров: "Институт залога (ипотеки) земель сельскохозяйственного назначения правовой институт, который используется во всех правовых системах в качестве важнейшего инструмента эффективного распределения земельной собственности…".

В Западной Европе и США давно сформировалась развитая и законодательно отрегулированная система ипотеки, в основу которой положены четкие методы регистрации недвижимости, строгое юридическое оформление возникновения и прекращения залоговой права на недвижимое имущество. Так, по данным Европейской ипотечной федерации, суммарная стоимость кредитов под залог недвижимости составляет в Европе 3,4 триллиона евро, или 40% всех банковских активов. В США общий объем кредитных ресурсов только в сельском хозяйстве страны ныне составляет около 200 млрд. долларов [17, с. 12].

Ипотечные банки впервые возникли в Германии в XVIII в. по указанию короля Пруссии Фридриха I были созданы специальные кредитные кассы для кредитования под 4% годовых дворян под залог их земельных угодий. Учет долгов велся в подземельной книге. Однако только в 1767 г. по распоряжению Фридриха II был создан прообраз современных ипотечных банков – Силезский ландшафт, который впервые стал выпускать закладные листы [2, с. 326].

Так как обеспечением выступали дворянские поместья, закладные листы имели хорошую ликвидность. В 1805 г. прусские ландшафты выпустили ценных ипотечных бумаг на 150 млн. талеров [25, с. 29]. Заемщик член ландшафта, выплачивал ландшафту полугодовые проценты, которые передавались кредитору по закладному листу. Выпуск закладных листов был привилегией исключительно ландшафтов и осуществлялся только по разрешению правительства.

В августе 1990 г. вступил в силу закон о приватизации сельского хозяйства, согласно которому земельными участки, использовавшиеся колхозами и кооперативами, были возвращены гражданам в частную собственность на основании архивных записей в поземельных книгах.

При этом каждому собственнику была предоставлена возможность распоряжения своим земельным участком:

- сдать в аренду или продать участок тому, кто будет использовать его для ведения сельскохозяйственного производства;

- организовать свое фермерское хозяйство;

- внести участок в уставный капитал нового кооператива или товарищества.

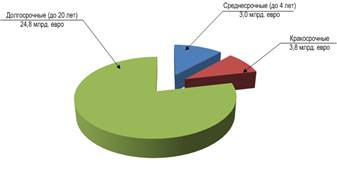

Сельскохозяйственный кредит, предоставляемый ипотечными банками, составляет 7,5% в общем объеме аграрных ссуд. В Германии работают как частные, так и государственные банки, которые специализируются на выдаче кредитов под залог земли и строений. Ипотечный кредит, как правило, долгосрочный и не может превышать 60% стоимости земельного участка. В государственной сфере задействованы 12 головных контор и 6 отделений [16, с. 62]. Распределение кредитов указано на рисунке 1.2.

Рисунок 1.2 – Распределение кредитов сельскохозяйственным производителям в ФРГ по данным на 2005 г.