Курсовая работа: Модели оценки опционов

4) курс акций выше 85 у. е., но ниже 90 у. е. Инвестор использует опцион, чтобы уменьшить свои потери. (90–89)*100–500=400 у. е. составят потери инвестора.

Продавец опциона получит прибыль, если курс акций будет выше 85 у. е. Её максимальный размер равен 500 у. е. Потери в случае сильного понижения курса ценных бумаг могут быть значительно больше.

2. Модели оценки стоимости опционов

2.1 Биноминальная модель

Это модель оценки опционов с одним периодом для случая, когда цена акции в следующем периоде может принимать только два значения. В следующем периоде акция, которая сейчас продаётся по цене S, будет продаваться либо по цене S, либо по цене uS, либо по цене dS, причём uS>dS. Величины u и d – это коэффициенты изменения цены акции. Имеется возможность выпустить или купить облигации на сумму В под процент rf, причём r определяется как r = 1+rf. Риск облигации равен нулю. Величина r больше d, но меньше u. Это условие необходимо для того, чтобы не было возможности без всякого риска получить прибыль только на операциях с акциями и облигациями. Например, если бы u и d были бы больше r, покупка акций на деньги, полученные от выпуска облигаций принесла бы гарантированную прибыль (без всякого риска). Никто не захотел бы покупать облигации. Кроме того, если бы r было бы больше u и d, инвестор, вложив свои деньги в облигации, с полной уверенностью получил бы более весомую прибыль, чем держатель акций. Никто не захотел покупать акции. Чтобы таких крайних случаев не было, предположим, что u>r>d. Представим себе опцион покупателя с ценой исполнения K, срок которого истекает через один период. Пусть C‑стоимость опциона в момент 0. Наша цель рассчитать разумную величину C. Начнём с того, что запишем значения стоимости опциона в момент 1. Стоимость опциона к концу срока будет зависеть от цены акции в этот момент. Пусть С – стоимость опциона к концу срока, если цена акции в этот момент достигает uS:

Cu = max ( Us – K , 0);

Аналогично пусть Сd – стоимость опциона к концу срока, если цена к этому времени снизится до dS:

Cd = max ( dS - K , 0);

Чтобы определить стоимость опциона в момент 1 за один период до окончания срока, покажем, что доходы от опциона покупателя можно в точности промоделировать доходами от соответствующим образом выбранного портфеля акций и облигаций, который называется хеджированным портфелем . Так как опцион покупателя полностью эквивалентен портфелю, их стоимости должны быть одинаковы. Стоимость хеджированного портфеля можно определить, зная рыночные цены акций и облигаций, из которых он составлен. На этом основан расчёт стоимости опциона покупателя.

Формирование хеджированного портфеля

Допустим, инвестор в момент 0 хочет сформировать такой хеджированный портфель, чтобы в момент 1 доходы от него были равны доходам от опциона покупателя. Инвестор:

1. купит А обыкновенных акций по цене S за акцию.

2. купит облигации на сумму В долларов.

Стоимость облигаций через один период будет равна rB. Ставка% равна r‑1.

Нужно найти такие В и А, чтобы доход от портфеля был таким же как от опциона покупателя (рис.).Доходы от опциона зависят от цены акций. Если доходы от хеджированного портфеля и от опциона одинаковы, а цена акции растёт, будет выполняться следующее равенство:

А uS + rB = Cu (1);

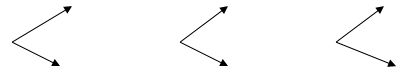

Рис. Денежные потоки от инвестиций в акции и облигации и от покупки опциона

а) купить АS акций; б) инвестировать сумму В в в) купить облигации (В отрицательно, опцион на если привлекается заёмный покупку капитал); обыкновенных акций.

Если доходы от хеджированного портфеля и от опциона одинаковы, а цена акции падает, будет выполняться равенство:

AdS + rB = Cd (2);

Значения Cu и Cd в момент 1, когда закончится срок опциона известны, так как известны характеристики опциона и стоимость обыкновенных акций. Таким образом, имеем два уравнения с двумя неизвестными. Вычитая уравнение AdS+rB=Cd из AuS+rB=Cu, получим решение относительно u:

As (u-d)=Cu-Cd

Преобразуя, получим:

A =( Cu - Cd )\ S ( u - d ) (3);

Величина А называется коэффициентом хеджирования , она определяет, сколько обыкновенных акций нужно купить, чтобы получить такой же денежный доход, как и от покупки одного опциона.

Решаем уравнения 1 и 2 относительно В:

B= (uCd – dCu)\(u-d)*r (4)

Портфель, состоящий из одного опциона покупателя, в любом случае принесёт такой же доход, что и портфель из В облигаций и А обыкновенных акций. Поэтому в состоянии равновесия первоначальная стоимость обоих портфелей должна быть одинаковой. Для этого должно выполняться равенство: