Курсовая работа: Разработка политики управления оборотным капиталом

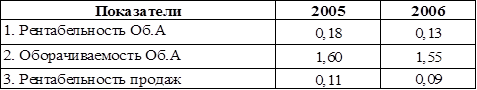

Таблица 5 - Рентабельность оборотных активов

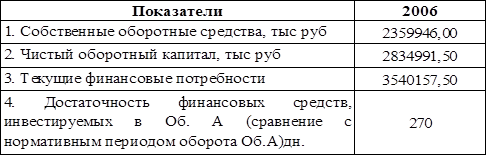

Таблица 6 - Показатели финансирования Об.А

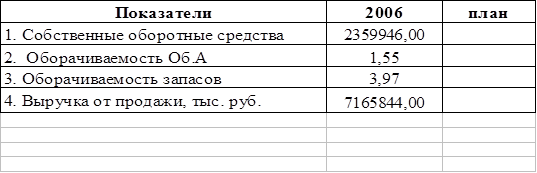

Таблица 7 - Плановые показатели по управлению оборотным капиталом

2.3. Выбор вида политики управления оборотными активами и источниками финансирования

Суть политики управления оборотным капиталом состоит в определении достаточного уровня и рациональной структуры текущих активов и в определении величины и структуры источников их финансирования. Можно выделить три основных модели управления оборотными активами. Агрессивная модель управления текущими активами и пассивами. Консервативная модель управления текущими активами и пассивами.Умеренная модель к формированию оборотных активовнаправлена на обеспечение полного удовлетворения текущей потребности во всех их видах и создание нормальных страховых их. Для предприятия больше подходит агрессивная модель управления текущими активами и пассивами, так как предприятие не ставит ограничений в наращивании текущих активов, имеет значительные денежные средства (53,45), запасы сырья (26,43%) и готовой продукции (85,15%), существенную дебиторскую задолженность (16,19%) - в этом случае удельный вес текущих активов в составе всех активов высок и составляет 71,03%, а период оборачиваемости оборотных средств длителен. Такая политика управления текущими активами не может обеспечить повышенную экономическую рентабельность активов, но практически исключает вопрос возрастания риска технической неплатежеспособности. Агрессивной модели управления текущими активами соответствует агрессивная модель управления текущими пассивами, при которой в общей сумме пассивов преобладают краткосрочные кредиты. При этом у предприятия повышается уровень эффекта финансового рычага. Затраты предприятия на выплату процентов по кредитам растут, что снижает рентабельность и создает риск потери ликвидности.

Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе, которого происходит смена отдельных их видов. Он характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации, произведенной из них продукции. Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность (232дн.). Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию. В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие это продолжительность производственно – сбытового и продолжительность финансового циклов. Продолжительность производственно – сбытового цикла 91дн. характеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов, полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям. Продолжительность финансового цикла (цикл денежного оборота) в 2006году составила 29дн. это период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашение кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашение дебиторской задолженности).

Рентабельность оборотного капитала за 2006год составила, 0,13 показывает эффективность использования оборотного капитала. Оборачиваемость оборотного капитала в 2006году по сравнению с 2005годом уменьшилась и составила, 1,55 показывает, что скорость оборота материальных и денежных ресурсов компании снизилась. Рентабельность продаж показывает, что 0,09 прибыли приходится на 1 рубль продукции. Собственные оборотные средства за 2006год составили 2359946,00 руб. – норматив для обеспечения постоянной минимальной потребности в ресурсах. Чистый оборотный капитал составил в 2006году 2834991,50руб. означает, что предприятие способно расплачиваться по своим текущим обязательствам. Текущие финансовые потребности показывают, что 3540157,5тыс. руб. денежных средств достаточно предприятию, что бы расплатиться с кредиторами. Сравнить достаточность финансовых средств инвестируемых в оборотные активы нет возможности, так как нет данных для сравнения. Оборачиваемость запасов в 2006году составила 3,97 и показывает, насколько компания может распоряжаться товарно-материальными запасами.

2.4. Организационные аспекты разработки и реализации

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации ее общего размера и обеспечение своевременной инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Дебиторская задолженность может уменьшиться, с одной стороны, за счет ускорения расчетов, а с другой из-за сокращения отгрузки продукции покупателям. Предприятие всегда заинтересовано в сокращении сроков погашения причитающихся ему платежей.

В целом дебиторская задолженность на предприятии складывается благополучно. Но, несмотря на это руководству необходимо провести следующие мероприятия: следует вести постоянный контроль за состоянием расчетов с покупателями; с целью снижения риска неуплаты одним или несколькими крупными покупателями, следует иметь по возможности широкий круг потребителей; следует использовать опыт успешных предприятий по предоставлению скидок в случае досрочной оплаты товаров, начислению кредитных процентов в случае задержки оплаты.

Большое влияние на финансовое состояние предприятия и его производственные результаты оказывает состояние производственных запасов. Большой удельный вес в оборотных активах занимают товарные запасы. Это связано с ростом конкуренции, потерей рынков сбыта, снижением спроса из-за низкой покупательной способности субъектов хозяйствования и населения.

Управление оборотными средствами имеет большое значение и относится к текущему финансовому планированию. На предприятии при управлении оборотными активами устанавливается их минимальная сумма, которая постоянно необходима предприятию для работы.

Управление запасами имеет огромное значение, как в техническом, так и в финансовом аспекте.

3. ПРОГНОЗИРОВАНИЕ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ

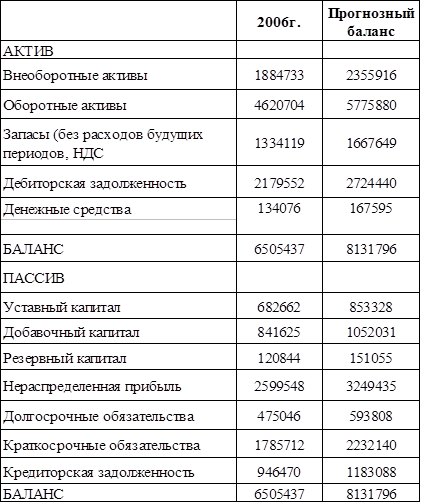

3.1. Прогноз данных бухгалтерского баланса

Таблица 8 – Определение планового размера запасов материалов

По данным прогноза бухгалтерского баланса ежегодный объем продаж увеличится на 25%. Оборачиваемость оборотных активов сократится на 5 дней, что приведёт к увеличению прибыли. Рентабельность продаж по прибыли от продаж (абсолютное изменение показателя) увеличится на 3%. Материальные затраты в расходах увеличатся на 25% это приведёт к увеличению выручки от продажи товаров, продукции, работ, услуг.

3.2. Составление прогнозных форм (бухгалтерского баланса, БДР и БДДС)

Таблица 9 -

ЗАКЛЮЧЕНИЕ

Курсовой проект основывается на бухгалтерской отчетности предприятия, дополнительных данных управленческого учета, показателей развития предприятия. Цель данного курсового проекта заключалась в разработки финансовой политики предприятия, а также основными задачами являлось изучение теоретических основ управления финансами, был проведен анализ финансового состояния предприятия и выполнение прогнозных финансовых показателей.

Для предприятия ООО Концерн «Калина» больше подходит агрессивная модель управления текущими активами и пассивами, так как предприятие не ставит ограничений в наращивании текущих активов, имеет значительные денежные средства (53,45), запасы сырья (26,43%) и готовой продукции (85,15%), существенную дебиторскую задолженность (16,19%) - в этом случае удельный вес текущих активов в составе всех активов высок и составляет 71,03%, а период оборачиваемости оборотных средств длителен. Такая политика управления текущими активами не может обеспечить повышенную экономическую рентабельность активов, но практически исключает вопрос возрастания риска технической неплатежеспособности. Агрессивной модели управления текущими активами соответствует агрессивная модель управления текущими пассивами, при которой в общей сумме пассивов преобладают краткосрочные кредиты. При этом у предприятия повышается уровень эффекта финансового рычага. Затраты предприятия на выплату процентов по кредитам растут, что снижает рентабельность и создает риск потери ликвидности.

Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе, которого происходит смена отдельных их видов. Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность (232дн.). Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию. В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие это продолжительность производственно – сбытового и продолжительность финансового циклов. Продолжительность производственно – сбытового цикла 91дн. характеризует период полного оборота ?