Отчет по практике: Управленческий и финансовый анализ деятельности предприятия

Таблица 7 – Соотношение ЧОК и ТФП предприятия (млн.руб.)

|

2007 г. |

2008 г. |

2009 г. | |

|

Текущие финансовые потребности ( ± ) ТФП = [(А290 - А260 ) - П620 ] | 101,897 | 92,615 | -10,329 |

|

Собственные оборотные средства ( ± ) СОС = [(П490 + П590 ) – А190 ] | 81,184 | 58,651 | -10,939 |

|

Денежные средства ( ± ) ДС = СОС - ТФП | -20,713 | -33,964 | -0,61 |

В 2009 г. ОАО «Богословское рудоуправление» генерирует дефицит финансовых источников (дефицит финансирования), который можно преодолеть только за счет краткосрочных банковских заимствований.

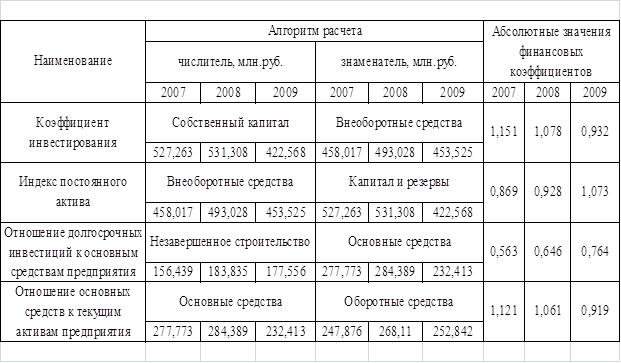

В таблице 8 дана оценка состояния основных средств предприятия.

Коэффициент инвестирования показывает способность капитала за счет собственного капитала финансировать внеоборотные активы. За анализируемый период наблюдается понижательная тенденция. При нормативе Ки = 1 в 2007 г. он составил 1,151, в 2008 – 1,078. В 2009 г. данный показатель оказался ниже норматива и составил 0,932.

Индекс постоянного актива показывает, какая часть внеоборотных активов предприятие способно финансировать за счет собственного капитала. За анализируемый период произошло увеличение данного коэффициента на 20,4%. Данное увеличение вызвано в основном значительным (на 20%) уменьшением собственного капитала предприятия. В 2009 г. ОАО «Богословское рудоуправление» за счет собственного капитала способно полностью профинансировать внеоборотные активы.

Проанализировав отношение долгосрочных инвестиций к основным средствам предприятия можно сделать вывод о следующем. За анализируемый период наблюдается повышательная тенденция данного показателя. Также за анализируемый период наблюдается увеличение величины основных средств по сравнению с оборотными средствами предприятия.

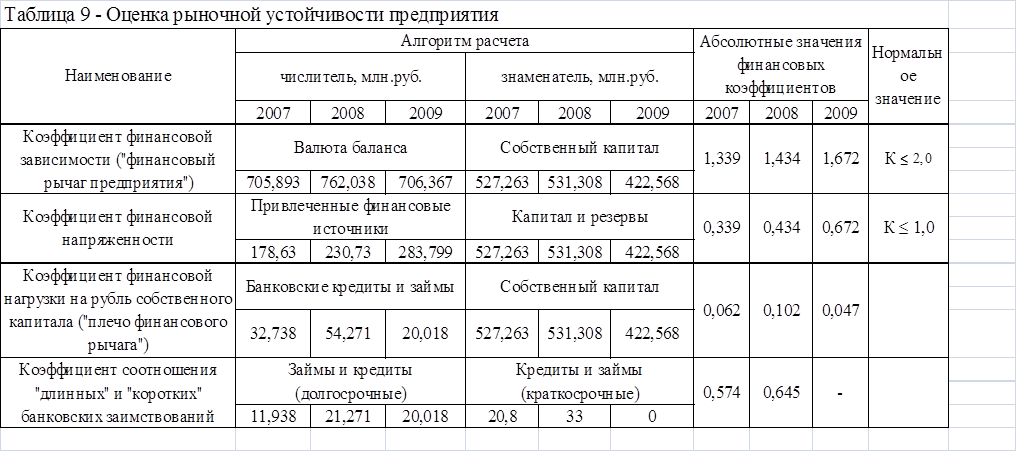

В таблице 9 проведен анализ оценки рыночной устойчивости.

Коэффициент финансовой зависимости предприятия («финансовый рычаг предприятия») показывает количество финансовых ресурсов, которое предприятие привлекает на 1 рубль собственного капитала. Для 2009 г. финансовый рычаг составил 1,672. За анализируемый период наблюдается повышательная тенденция.

Коэффициент финансовой напряженности показывает количество привлеченных финансовых источников, которые приходятся на единицу собственного капитала. В 2009 г. составил 0,672 при нормативе Кфн ≤ 1, т.е. на 1 рубль собственного капитала ОАО «Богословское рудоуправление» дополнительно использует 67 копеек привлеченных финансовых источников. За анализируемый период наблюдается повышательная тенденция.

Коэффициент финансовой нагрузки на рубль собственного капитала (плечо финансового рычага) показывает сколько банковских займов и кредитов предприятие привлекает на 1 рубль собственного капитала. В 2009 г. данный коэффициент составил 0,047, т.е. на 1 рубль собственного капитала ОАО «Богословское рудоуправление» привлекает 4,7% банковских заимствований. За анализируемый период наблюдается нестабильная тенденция – сначала рост коэффициента в 2008 г. по сравнению с предыдущим, затем снижение в 2009 г. по сравнению с 2008 г. В целом за анализируемый период коэффициент финансовой нагрузки снизился с 0,062 в 2007 г. до 0,047 в 2009 г.

В 2009 г. у предприятия не было краткосрочных банковских заимствований. Поэтому коэффициент соотношения «длинных» и «коротких» банковских заимствований был не был рассчитан. Тем не менее годом ранее в 2008 г. он составлял 0,645, т.е. на каждый рубль краткосрочных займов и кредитов приходится 64,5 коп. «длинных» кредитов.

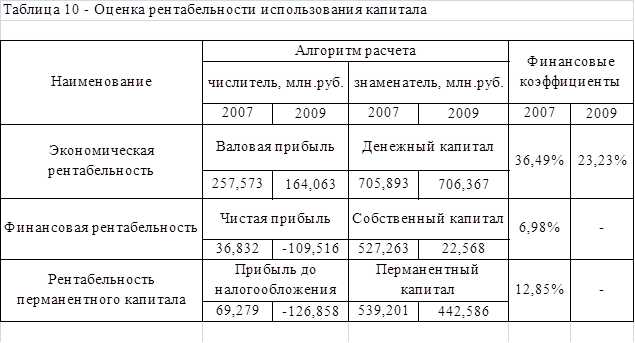

Оценка рентабельности использования капитала представлена в таблице 10.

Экономическая рентабельность относится к числу наиболее значимых индикаторов, оценивающих работу предприятия в условиях рыночной экономики.

Экономическая рентабельность – способность капитала в процессе функционирования предприятия генерировать валовую прибыль. В 2009 г. составила 23,23 %, т.е. 1 рубль капитала ОАО «Богословское рудоуправление» приносит за год 23 коп. прибыли. За анализируемый период она снизилась на 13,26% (в 2007 г. составила 36,49%).

Финансовая рентабельность – способность собственного капитала в процессе функционирования предприятия генерировать чистую прибыль. В 2009 г. предприятие отработало с убытком в размере 109,516 млн.руб. Поэтому финансовая рентабельность в 2009 г. отсутствует (собственный капитал не генерирует чистую прибыль). В 2007 г. данный показатель имел значение 6,98%, т.е. рубль собственного капитала принес в 2007 г. ОАО «Богословское рудоуправление» почти 7 коп. чистой прибыли.

Рентабельность перманентного капитала – способность перманентного капитала генерировать прибыль до налогообложения. Рентабельность перманентного капитала в 2009 г. отсутствует также как и финансовая рентабельность из-за отрицательного результата финансово-хозяйственной деятельности. В 2007 г. данный показатель имел значение 12,85%, т.е. рубль перманентного капитала принес в 2007 г. ОАО «Богословское рудоуправление» 12 коп. прибыли от продаж.

Таким образом, проведя оценку эффективности использования финансовых ресурсов ОАО «Богословское рудоуправление» можно сделать вывод о том, что за анализируемый период в целом наблюдаются негативные тенденции, которые в 2009 г. приводят к неудовлетворительным результатам использования финансовых ресурсов предприятия.