Реферат: Статистика

![]()

Доверительный интервал для средней величины генеральной совокупности:

![]()

| где | средняя величина факторного признака выборочной совокупности | |

| средняя величина факторного признака генеральной совокупности | ||

| предельная ошибка средней величины факторного признака |

![]()

![]()

Следовательно, с вероятностью 0,95 можно гарантировать, что средняя величина капитала в расчете на один банк по генеральной совокупности будет находиться в пределах от ![]() до

до ![]()

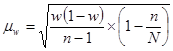

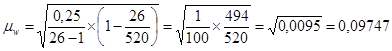

Средняя ошибка выборки доли банков, у которых капитал превышает среднюю величину, для бесповторного отбора:

| где | дисперсия доли банков выборочной совокупности | |

| численность единиц выборочной совокупности | ||

| численность единиц генеральной совокупности |

Предельная ошибка доли банков рассчитывается по формуле:

![]()

| где | средняя ошибка выборки доли банков | |

| коэффициент доверия |

Коэффициент доверия ![]() при вероятности

при вероятности ![]() по таблице Стьюдента уже был определен, и он составляет

по таблице Стьюдента уже был определен, и он составляет ![]() . Тогда, предельная ошибка доли:

. Тогда, предельная ошибка доли:

![]()

Доверительный интервал для доли банков в генеральной совокупности:

![]()

| где | доля банков по выборочной совокупности | |

| доля банков по генеральной совокупности | ||

| предельная ошибка доли |

![]()

![]()

Следовательно, с вероятностью 0,95 можно гарантировать, что доля банков, у которых величина капитала больше среднего значения, по генеральной совокупности будет находиться в пределах от ![]() до

до ![]() .

.

7. Установка наличия и характера связи

Связь между факторными и результативными показателями может быть одной из двух видов: функциональной или корреляционной.

Функциональной, называется такая взаимосвязь, которая проявляется с одинаковой силой у всех единиц совокупности, независимо от изменения других признаков данного явления. Функциональные связи обычно выражаются формулами.

Корреляционной называется взаимосвязь между факторным и результативным показателем, которая проявляется только «в общем и среднем» при массовом наблюдении фактических данных.

Содержательный анализ исходных данных выполнен ранее и установлено, что капитал – факторный признак ![]() , прибыль – результативный

, прибыль – результативный ![]() , поэтому на основании проведенных ранее вычислений можно сделать однозначный вывод, что связь между факторным и результативным признаком не полная, а проявляется лишь в общем, среднем, т.е. речь может идти только о корреляционном виде связи.

, поэтому на основании проведенных ранее вычислений можно сделать однозначный вывод, что связь между факторным и результативным признаком не полная, а проявляется лишь в общем, среднем, т.е. речь может идти только о корреляционном виде связи.

Непременными условиями корректного использования корреляционного метода являются достаточно большое число единиц совокупности, однородность совокупности и отсутствие выделяющихся, «аномальных» наблюдений, проверка которых уже выполнена в п.4 данного задания.

Для установки факта наличия связи, заполним групповую таблицу №5а, по данным таблицы №5; на рисунке №1 построим поле корреляции, по исходным данным таблицы №1, и эмпирическую линию регрессии, по данным таблицы №5а, принимая середину интервала за ![]() , за

, за ![]() – прибыль в среднем на один банк:

– прибыль в среднем на один банк:

| Таблица №5а | ||||

№ п/п | Капитал, млн. руб. | Число Банков | Середина интервала, млн. руб. | Прибыль в среднем на один банк, млн. руб. |

| 1 | 2 | 3 | 4 | 5 |

| I | 770 – 825 | 10 | 797,5 | 15,48 |

| II | 825 – 880 | 3 | 852,5 | 19,23 |

| III | 880 – 935 | 7 | 907,5 | 19,54 |

| IV | 935 – 990 | 4 | 962,5 | 24,27 |

| V | 990 – 1045 | 2 | 1017,5 | 22,30 |

Анализ таблицы №5а свидетельствует, что существует зависимость между капиталом и прибылью банков.

|

???? ??????????, ????? ????? ?????????? ??????? ? ???? ??????????, ??? ??????? ????????? ? ????? ?? ?????? ??????? ???? ? ?????? ???????. ??????, ??????? ?????? ?????????????? ??????????? ????? ????????? ? ???????? ??????.

Эмпирическая линия регрессии также имеет некоторую тенденцию к росту, что также свидетельствует о наличии прямой корреляционной зависимости между капиталом и прибылью банков.

8. Определение тесноты и существенности связи

Эмпирическая линия регрессии (рисунок №1) – ломаная линия. Изломы этой линии свидетельствуют о влиянии на признак ![]() прочих факторов, помимо признака

прочих факторов, помимо признака ![]() . Чтобы абстрагироваться от влияния прочих факторов, нужно прибегнуть к выравниванию полученной ломаной линии регрессии. Для этого сначала необходимо установить теоретическую форму связи, т.е. выбрать определенный вид функции, наилучшим образом отображающий характер изучаемой связи.

. Чтобы абстрагироваться от влияния прочих факторов, нужно прибегнуть к выравниванию полученной ломаной линии регрессии. Для этого сначала необходимо установить теоретическую форму связи, т.е. выбрать определенный вид функции, наилучшим образом отображающий характер изучаемой связи.

Выбор формы связи имеет решающее значение в корреляционно-регрессионном анализе, но этот выбор всегда связан с некоторой условностью, вызванный тем, что нужно находить форму функциональной зависимости, в то время как зависимость лишь в той или иной степени приближается к функциональной. Но если зависимость довольно высокая, т.е. довольно близко приближается к функциональной, тогда именно теоретическая линия регрессии и ее параметры приобретают практическое значение.

На основании качественного анализа исходных данных (таблица №1) и эмпирической линии регрессии (рисунок №1) можно предположить, что между капиталом и прибылью банков существует линейная зависимость. Для определения тесноты этой зависимости воспользуемся линейным коэффициентом корреляции:

| где | значение факторного показателя | |

| среднее значение факторного показателя | ||

| значение результативного показателя | ||

| среднее значение результативного показателя | ||

| число единиц в совокупности | ||

| среднее квадратическое отклонение по факторному показателю | ||

| среднее квадратическое отклонение по результативному показателю |

Для вычисления линейного коэффициента корреляции воспользуемся расчетами, выполненными в таблице №4, тогда