Курсовая работа: Финансовый анализ деятельности предприятия 2 Порядок проведения

П3 – долгосрочные обязательства (480);

П4 – постоянные обязательства (пассивы) (380);

Для определения ликвидности баланса составляем итоги из приведенных групп за 2006 и 2007 года, если выполняется такое условие:

А1 > П1, А2 > П2, А3 > П3, А4 < П4

то баланс является абсолютно ликвидным.

Сгруппирую данные балансов предприятия за 2006 и 2007 года и заполним таблицу ликвидности баланса.

Таблица данных по ликвидности баланса

| Актив | 2006 | 2007 | Изменение | Пассив | 2006 | 2007 | Изменение | Недостаток / Избыток | |

| 2006 | 2007 | ||||||||

| А1 | 205,5 | 233 | 27,5 | П1 | 440 | 566 | 126 | -234,5 | -333 |

| А2 | 1648 | 1972,5 | 324,5 | П2 | 124 | 175 | 51 | 1524 | 1797,5 |

| А3 | 419,5 | 460 | 40,5 | П3 | 220 | 274 | 54 | 199,5 | 186 |

| А4 | 1762 | 3610 | 1848 | П4 | 3251 | 5260,5 | 2009,5 | -1489 | -1650,5 |

| Сумма | 4035 | 6275,5 | 2240,5 | Сумма | 4035 | 6275,5 | 2240,5 | - | - |

Как видно из таблицы, условие абсолютно ликвидного баланса не выполняется. Абсолютно ликвидные активы меньше, чем наиболее срочные обязательства, что говорит о возможности ситуации, при которой предприятию не будет хватать наличных средств для того, чтобы расплатится по обязательствам, срок которых уже наступил.

Быстро и медленно реализуемые активы больше, чем среднесрочные и долгосрочные обязательства, что является положительным явлением. Труднореализуемые активы меньше, чем постоянные обязательства и в 2007 году продолжают уменьшатся.

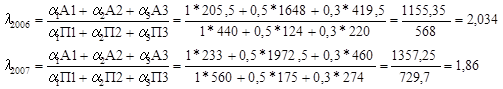

Для комплексной оценки ликвидности используют общий показатель ликвидности:

где α – весовые коэффициенты, назначенные экспертом.

λ показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с весомыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашение обязательств. Этот показатель позволяет сравнить балансы одного предприятия за 2006 и 2007 года для наиболее ликвидного. Как видно из полученных данных, наиболее ликвидным является баланс за 2006 год.

Показатель λ в 2007 году по сравнению с 2006 годом уменьшился, что свидетельствует об ухудшении ликвидности предприятия в процессе расчетов со своими долгами. Но сам по себе этот показатель очень большой, что еще раз подтверждает тот факт, что у предприятия слишком много быстрореализуемых средств, они нерационально используются.

Показатели ликвидности призваны продемонстрировать степень платежеспособности предприятия по краткосрочным долгам. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей. Для оценки платежеспособности предприятия в краткосрочном периоде используют 3 коэффициента ликвидности, различающихся набором ликвидных средств. Они характеризуют хозяйственную деятельность зарубежных предприятий, однако выступают ориентиром для отечественных фирм.

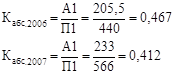

1. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Оценка ликвидности допускает, что дебиторская задолженность также не сможет быть погашена в срок для удовлетворения нужд краткосрочных кредиторов.

Коэффициент абсолютной ликвидности, который характеризует хозяйственную деятельность зарубежных предприятий, выступает ориентиром для отечественный предприятий.

Коэффициент абсолютной ликвидности: [0,2; 0,35] для отечественных предприятий.

Коэффициент уменьшается, потому как величина краткосрочных финансовых инвестиций и денежных средств растет более медленными темпами, чем текущие обязательства, поэтому вероятность неплатежеспособности предприятия по первому требованию кредиторов увеличивается. Но все же, величина коэффициента выше нормативной, что свидетельствует об управления ликвидными средствами предприятия.

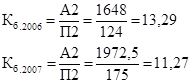

2. Коэффициент быстрой или срочной ликвидности

Основная концепция состоит в том, что этот показатель помогает оценить, на сколько возможно будет погасить текущие обязательства, если положение станет действительно критическим, при этом исходят из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости.

Коэффициент быстрой ликвидности < 1: [0,7; 1] для отечественных предприятий.

Этот показатель снижается, но все равно не входит в ограничения норматива, во много раз превышая его, что связано с неимоверно большим количество товаров на складах, которые не продаются, и практически отсутствием среднесрочных обязательств.

3. Коэффициент текущей ликвидности

Этот показатель делает попытку продемонстрировать защищенность держателей текущих долговых обязательств от опасности отказа от платежа. Предполагается, что чем выше этот коэффициент, тем лучше позиции кредиторов.

Коэффициент текущей ликвидности ≤ 2, что говорит об отсутствии перефинансирования. Коэффициент снижается, поэтому снижается превышение оборотных активов над текущими обязательствами. У предприятия уменьшается величина оборотных средств, направленных на покрытие своих краткосрочных задолженностей, что является негативной тенденцией деятельности субъекта хозяйствования.